Discover more about S&P Global's offerings

Customer Logins

Obtain the data you need to make the most informed decisions by accessing our extensive portfolio of information, analytics, and expertise. Sign in to the product or service center of your choice.

Customer Logins특집기사

미쓰비시 자동차, 혼다-닛산 합병에 참여하지 않기로 결정 - 보도

2025년 1월 24일 - AutoIntelligence | 헤드라인 분석 – 일본

혼다 자동차, 미쓰비시 자동차, 닛산 자동차| 인수 합병(M&A)

Nitin Budhiraja, 시니어 애널리스트 - 자동차

미쓰비시 자동차는 혼다와 닛산이 지주회사로 사업을 통합하려는 계획에 참여하지 않을 것이라고 요미우리 신문이 보도했습니다. 대신, 닛산이 24.5%의 지분을 소유하고 있는 미쓰비시는 동남아시아 시장에서의 입지를 강화하기 위해 집중할 것입니다. 미쓰비시 자동차의 대변인은 지난 금요일 회사가 어떠한 발표도 하지 않았으며, 모든 가능성을 모색하고 있고, 적절한 시기에 새로운 소식을 제공할 것이라고 강조했습니다.

시사점: 혼다와 닛산은 지난달 사업 통합을 위한 공동 지주회사 설립을 모색하기 위해 양해각서(MoU)를 체결했습니다. 또한, 두 회사는 사업 통합에 미쓰비시의 참여 가능성을 모색하는 것에 합의했습니다. 한편, 미쓰비시는 당시 성명을 통해 2025년 1월에 MoU 협정 참여 여부를 결정할 것이라고 밝혔습니다(일본: 2024년 12월 24일:혼다와 닛산, 합병을 위한 양해각서 체결, 미쓰비시, 합병 참여 고려,일본: 2024년 12월 18일: 닛산,혼다와 합병 논의 중 - 보도 참조). 미쓰비시 자동차는 혼다와 닛산과의 협력을 통해 공유 자원, 첨단 기술, 전문 지식에 접근할 수 있어 잠재적인 비용 절감 및 운영 효율성 향상을 기대할 수 있지만, 닛산과 혼다의 합병으로 인해 발생할 것으로 예상되는 이점과 관련해서는 어느 정도의 불확실성이 존재합니다. 최근 보도에 따르면, 혼다는 닛산과 혼다의 합병을 추진하는 가운데 닛산에 르노의 지분을 인수할 수 있는지 문의한 것으로 알려졌습니다. 혼다는 닛산과의 합병 협상이 진행 중인 상황에서 제3자가 르노의 지분을 인수할 경우 닛산이 원치않는 외국의 영향력에 노출될 수 있다는 우려를 표명했습니다(일본: 프랑스: 2025년 1월 17일:혼다, 닛산에 합병 전 르노 지분 인수 촉구 - 보도 참조).

기아, 2024년 순이익 전년 대비 11.6% 증가, 2025년 전망 발표

2025년 1월 24일 - AutoIntelligence | 헤드라인 분석 - 한국

현대자동차| 회사, 재무, 판매, 경차, 기업

Jamal Amir, 수석 리서치 애널리스트

Getty Images

이 리포트에서는 현대자동차그룹의 계열사인 기아의 2024년 4분기 및 연간 실적만을 다룹니다. 계열사인 현대자동차의 실적은 별도의 기사에서 다뤘습니다(한국: 2025년 1월 23일:현대자동차, 2024년 전년 대비 순이익 7.8% 증가, 2025년 전망 발표 참조).

2024년 4분기 실적

기아는 오늘(1월 24일) 2024년 4분기 순이익이 전년 동기 대비 8.5% 증가한 약 1조 7,600억 원(미화 12억 2,000만 달러)으로 2023년 같은 기간 1조 6,200억 원에서 증가했다고 발표했습니다. 영업이익은 전년 동기 대비 10.2% 증가한 약 2조 7200억 원으로, 제품 구성 개선에 따른 이익 1,630억 원, 가격 상승 효과 1,360억 원, 물량 증가 3,630억 원, 우호적인 환율 영향 3,880억 원 등이 주요 요인으로 작용한 것으로 분석됩니다. 이러한 긍정적인 요인은 총 4,900억 원 규모의 인센티브 증가, 1,400억 원 규모의 자재비 증가, 1,700억 원 규모의 기타 비용 증가로 인한 손실을 상쇄했습니다. 기아의 4분기 영업 이익률은 0.1pp 하락한 10%를 기록했습니다.

4분기 매출액은 전년 동기 대비 11.6% 증가한 27조 1,500억 원을 기록했습니다. 기아의 한국 사업부는 분기 총매출 중 18.8%를 차지했으며, 북미와 유럽 사업부는 각각 약 43.3%와 20.5%를 차지했습니다. 기아의 인도 사업부는 총매출 중 3.9%를 차지했으며, 기타 해외 사업부는 해당 기간 동안 총매출 중 13.5%를 차지했습니다. 매출 증대에 기여한 요인으로는 북미 등 주요 지역의 판매 증가, 제품 구성 개선, 차량 평균 판매 가격(ASP)의 상승 등이 있습니다.

해당 분기 동안 기아의 매출원가(매출액 대비 비율)는 0.7pp 상승한 78.8%를 기록했으며, 매출액 대비 판매, 판매 및 일반관리비(SG&A) 비용은 마케팅 및 기타 비용의 감소로 인해 11.2%(전년 동기 대비 0.6pp 감소)를 기록했습니다.

판매 대수 실적을 살펴보면, 기아의 4분기 전 세계 자동차 판매 대수(소매 기준)는 전년 동기 대비 6.0% 증가한 약 76만 4,000대를 기록했습니다. 이 중 한국에서의 판매 대수는 전년 대비 1.6% 증가한 14만 1,000대, 미국에서는 전년 대비 19.4% 대폭 증가한 21만 2000대, 서유럽에서는 전년 대비 6.9% 감소한 11만 6,000대, 중국에서는 전년 대비 6.2% 감소한 2만 1,000대, 인도에서는 전년 대비 12.3% 감소한 5만 2,000대를 기록했습니다. 중동 및 아프리카(MEA), 러시아, 중남미, 아시아태평양 등 '기타 일반 시장'에서 기아의 판매 대수는 전년 대비 12.7% 증가한 22만 2,000대를 기록했습니다.

기아의 대체 파워트레인 차량 판매 대수는 4분기 전 세계에서 약 16만 4,000대(전년 동기 대비 14.5% 증가)를 기록하여, 전체 소매 판매 대수 중 21.5%를 차지했습니다. 이는 전년 대비 1.6pp 증가한 수치입니다. 대체 파워트레인 차량의 총 판매 대수는 배터리 전기차(BEV) 약 4만 9,000대(전년 대비 3.3% 증가), 플러그인 하이브리드 전기차(PHEV) 1만 6,000대(전년 대비 23.5% 감소), 하이브리드 차량 10만 대(전년 대비 31.7% 증가) 등 이었습니다.

기아의 4분기 전 세계 도매 기준(공장에서 대리점까지 출하량) 판매 대수는 전년 동기 대비 5.0% 증가한 77만 대를 기록했습니다. 국내 공장에서 생산된 차량은 약 14만 1,000대로 전년 대비 1.6% 증가했으며, 해외 공장에서 생산된 차량은 약 62만 9,000대로 전년 대비 5.8% 증가했습니다. 기아의 4분기 해외 판매량 중 북미 판매량은 전년 대비 7.3% 증가한 25만 2,000대였으며, 이 중 미국 판매량은 20만 7,000대로 전년 대비 7.6% 증가했습니다. 유럽에서의 판매량은 전년 대비 2.1% 감소한 13만 3,000대를 기록했으며, 그중 서유럽에서의 판매량은 12만 5,000대로 전년 대비 1.1% 감소했습니다. 기아의 판매대수는 인도에서 5만 2,000대(전년 대비 12.3% 감소), 중국에서 2만 1,000대(전년 대비 6.2% 감소), 러시아와 독립국가연합(CIS)에서 1만 2,000대(전년 대비 19.5% 감소), 중동 및 아프리카 7만 3,000대(전년 대비 43.3% 증가), 남미 4만 대(전년 대비 7.3% 증가), 아시아 태평양 4만 7,000대(전년 대비 18.7% 증가)였습니다.

기아는 2024년 전년 대비 11.6% 증가한 9조 7,900억 원의 순이익을 기록했습니다. 영업 이익은 전년 대비 9.1% 증가한 약 12조 6,700억 원이었으며, 영업 이익률은 11.8%로 2023년 11.6%에서 상승했습니다. 매출액은 전년 대비 7.7% 증가한 약 107조 4,500억 원이었습니다. 이 기간 동안 기아의 매출원가(매출액 대비 비율)는 0.4pp 하락한 76.9%를 기록했으며, 매출원가(매출액 대비 비율)도 0.3%pp 증가한 11.3%를 기록했습니다.

2024년 한 해 동안 기아의 글로벌 소매 판매량은 전년 대비 0.9% 감소한 약 299만 대를 기록했습니다. 이 중 한국에서의 판매 대수는 54만 2,000대로 전년 대비 4.2% 증가했으며, 미국에서는 79만 6,000대로 전년 대비 1.8% 증가했습니다. 서유럽에서의 판매 대수는 52만 9,000대(전년 대비 7.5% 감소)를 기록했고, 인도에서의 판매량은 전년 대비 3.9% 감소한 24만 5,000대를 기록했습니다. 기아의 중국 내 판매량은 전년 대비 3.0% 감소한 7만 8,000대였고, '기타 시장'에서의 판매량은 전년 대비 4.9% 증가한 79만 8,000대를 기록했습니다. 2024년 친환경 차량의 전 세계 판매 대수는 전년 대비 10.9% 증가한 63만 8,000대를 기록했습니다. 여기에는 36만 7,000대의 하이브리드 자동차(전년 대비 20.0% 증가), 7만 1,000대의 PHEV(전년대비 19.5% 감소), 20만 1,000대의 BEV(전년 대비 10.2% 증가)가 포함되었습니다. 2024년 기아의 친환경 차량 판매 대수는 전체 판매 대수 중 21.4%(전년 대비 2.3pp 증가)를 차지했습니다.

기아는 2024년 한 해 동안 전 세계에서 약 309만 대의 차량을 판매해 전년 대비 0.1% 증가한 사상 최대 연간 판매량을 기록했습니다. 국내 공장에서 생산된 차량은 전년 대비 4.2% 감소한 약 54만 2,000대, 해외 공장에서 생산된 차량은 전년 대비 1.0% 증가한 약 255만 대를 기록했습니다.

2024년 말 기아의 총자산은 92조 7,900억 원(2023년 말 80조 6,300억 원)이고, 총부채는 36조 9,200억 원(2023년 말 34조 700억 원)입니다.

2025년 재무 가이던스 글로벌 시장의 불확실성에도 불구하고 기아는 강화된 제품 라인업과 경쟁력 있는 사업 전략에 힘입어 2025년에 두 자릿수 영업이익률을 달성할 수 있을 것으로 낙관하고 있습니다. 올해 매출 112조 5,000억 원(전년 대비 4.7% 증가), 영업이익 12조 4,000억 원(전년 대비 2.5% 감소), 영업이익률 11%(0.8pp 감소)를 목표로 하고 있습니다.

기아는 올해 전 세계 시장에서 도매 기준으로 약 322만 대(전년 대비 4.1% 증가)를 판매하는 것을 목표로 하고 있습니다. 구체적으로는 국내 판매 55만 2,000대(전년 대비 1.8% 증가)와 해외 판매 약 266만 대(전년 대비 4.6% 증가)입니다. 북미 지역에서의 판매량이 전년 대비 1.9% 증가한 108만 대에 달할 것으로 예상하고 있으며, 이 중 미국에서의 판매량은 전년 대비 0.7% 증가한 86만 5,000대입니다. 유럽의 판매량은 전년 대비 2.4% 증가한 58만 대이며, 여기에는 서유럽의 55만 7,000대(전년 대비 3.8% 증가)가 포함됩니다. 기아는 인도에서 30만 대(전년 대비 22.4% 증가), 중국에서 8만 1,000대(전년 대비 3.9% 증가), 러시아와 CIS에서 5만 2,000대(전년 대비 14.2% 증가), 중동과 아프리카에서 24만 6,000대(전년 대비 3.9% 증가), 남미에서 14만 7,000대(전년 대비 1.4% 증가), 아시아 태평양에서 18만 대(전년 대비 4.4% 증가)를 판매할 것으로 예상하고 있습니다.

소매 판매의 경우, 2025년 글로벌 판매 대수는 전년 대비 6.1% 증가한 약 317만 대를 기록할 것으로 예상됩니다. 한국에서의 판매량은 전년 대비 1.8% 증가한 55만 2,000대로 예상되며, 해외 판매량은 약 262만 대(전년 대비 7.1% 증가)에 달할 것으로 전망됩니다. 북미 지역에서의 판매량이 전년 대비 6.0% 증가하여 약 105만 대에 달할 것으로 예상하고 있으며, 이 중 미국에서의 판매량은 84만 3,000대로 전년 대비 5.8% 증가할 것으로 예상하고 있습니다. 유럽의 판매량은 전년 대비 4.0% 증가한 58만 1,000대로 예상되며, 이 중 서유럽은 전년 대비 5.5% 증가한 55만 9,000대입니다. 기아는 인도에서 30만 대(전년 대비 23.2% 증가), 중국에서 8만 1,000대(전년 대비 1.8% 증가), 러시아와 CIS에서 5만 1,000대(전년 대비 5.6% 증가), 중동과 아프리카에서 23만 5,000대(전년 대비 6.5% 증가), 남미에서 14만 5,000대(전년 대비 2.4% 증가), 아시아 태평양에서 17만 8,000대(전년 대비 7.3% 증가)를 판매할 것으로 예상하고 있습니다.

전망 및 시사점

2024년 기아는 처음으로 연간 매출 100조 원을 돌파했고, 연간 글로벌 판매량, 영업이익, 영업이익률에서 기록적인 수치를 달성했습니다. 기아는 이러한 성공의 요인으로 판매량 증가, 고수익 및 고부가가치 모델로 강화된 제품 구성, 우호적인 환율을 꼽았습니다. 기아가 발표한 자료에 따르면, 기아는 물량 증가로 인한 3,320억 원의 이익, 가격 효과로 인한 4,820억 원의 이익, 제품 구성 개선으로 인한 6,920억 원의 이익, 원자재비 감소로 인한 1조 200억 원의 이익, 우호적인 환율로 인한 1조 4,700억 원의 이익을 달성했습니다. 이러한 긍정적인 요인들이 총 1조 7,100억 원에 달하는 인센티브 증가와 1조 2,200억 원에 달하는 기타 비용 증가로 인한 손실을 상쇄합니다.

기아는 2025년 북미와 유럽에서 증가하는 전기차 수요에 유연하게 대응하기 위해 하이브리드 및 BEV 모델 판매를 확대할 계획입니다. 또한, 한국과 인도 시장에서는 새로운 부문에 진출할 예정입니다. 올해 기아는 새로운 타스만 픽업트럭, PV5 목적 기반 차량(PBV), 인도 시장을 위해 전략적으로 설계된 시로스 SUV를 선보일 예정입니다. 기아는 EV4와 EV5의 글로벌 출시를 통해 BEV 모델의 종합적인 라인업을 구축하는 것을 목표로 하고 있습니다.

또한 기아는 주주 가치를 높이고 견실한 사업 실적을 바탕으로 적극적인 수익 전략을 실행할 계획입니다. 기아는 2024년에 배당금, 자사주 매입, 자사주 소각 등 33.3%의 총 주주 수익률(TSR)을 목표로 하고 있으며, 2025년에는 이를 35%로 늘리는 것을 목표로 하고 있습니다. 기아는 이러한 약속의 일환으로 주당 배당금을 전년 배당금인 5,600원보다 900원 인상한 6,500원으로 책정했습니다. 또한, 기아는 자사주 매입 및 소각에 7,000억 원을 배정할 계획이며, 이는 전년도에 비해 2,000억 원 증가한 금액입니다.

기아는 조건 없이 모든 자기주식을 100% 소각할 예정입니다. 또한, 2025년에는 자사주 매입 프로그램을 분할 형식으로 수정하여 상반기와 하반기에 주식을 매입할 예정입니다. 이전에는 2024년 1분기에 전액 자사주 매입을 진행했습니다. 기아는 시장 안정성을 높이고 일관된 주가를 유지하기 위해 연중 스플릿 바이백 프로그램을 진행할 계획입니다. 기아는 올해 4월로 예정된 CEO 투자자의 날에서 향후 전략과 재무 목표에 대한 추가 계획을 발표할 예정입니다.

S&P Global Mobility의 자료에 따르면, 기아의 글로벌 경차 판매량은 2024년 283만 대에서 2025년에는 3.1% 증가한 292만 대에 이를 것으로 예상됩니다. 이 경차 예상치에는 승용차와 경상용차만 포함됩니다.

혼다, 전고체 배터리 파일럿 생산 라인 가동 개시

2024년 11월 21일 - AutoIntelligence | 헤드라인 분석 – 일본

혼다 자동차 | 비용 및 지출, 기술, 동향 및 발전

Nitin Budhiraja - 시니어 애널리스트 - 자동차

혼다 자동차는 양산을 목표로, 독자적으로 개발 중인 전고체 배터리 파일럿 생산 라인의 가동을 시작했습니다. 이 프로젝트에는 430억 엔(미화 2억 7,774만 달러)이 투자되었으며, 일본 신에너지산업기술종합개발기구(NEDO) 산하 녹색 혁신 기금으로부터 일부 보조금을 지원받았습니다. 이 라인은 일본 도치기현 사쿠라시 소재 혼다 R&D(사쿠라)의 부지에 건설되었습니다. 혼다는 이 시범 라인에서 양산 공정을 구축하기 위한 기술 검증을 수행하는 동시에 배터리 셀의 기본 사양을 확립하고 2020년대 후반 출시 예정인 전동화 모델에 전고체 배터리를 적용하는 것을 목표로 하고 있습니다. 필요한 생산 단계를 시뮬레이션하는 시범 라인은 약 2만 7,400㎡(29만 5,000제곱 피트) 규모로 전극 재료의 계량 및 혼합, 전극 조립체의 코팅 및 롤 프레스, 셀 형성 및 모듈 조립 등 생산의 각 단계를 검증할 수 있는 시설과 장비를 갖추고 있습니다. 설비의 건설은 2024년 초 완공되었으며, 현재는 검증에 필요한 대부분의 필수 장비가 구축되어 있습니다. 혼다는 2025년 1월부터 이 시범 라인에서 배터리의 생산을 개시하여 각 공정의 양산 기술과 비용을 검증하고 배터리 셀의 사양도 개발할 계획입니다. 또한, 혼다는 안전하고 효율적인 저노점(dew point) 환경을 유지하기 위해 생산 제어 기술을 사용하여 에너지 소비량 등 간접 생산 원가를 낮추기 위해 노력하고 있습니다.

시사점: 혼다는 고효율 생산 공정을 도입하고 자동차, 오토바이, 항공기 등 다양한 혼다 모빌리티 제품에 전고체 배터리를 확대 적용함으로써 전고체 배터리의 원가 경쟁력 향상을 목표로 하고 있습니다. 혼다는 규모의 경제를 통해 배터리 원가를 추가적으로 낮출 계획입니다. 혼다 R&D 사장 케이지 오츠(Keiji Otsu)는 액체 리튬 이온 배터리를 대체할 전고체 배터리는 올해 말까지 주행 거리가 2배 증가하고, 2040년대에는 2.5배 이상으로 증가할 것으로 예상된다고 말했다고 로이터 통신이 보도했습니다. 오츠 사장은 또한 향후 5년 동안 배터리의 크기 50%, 무게 35%, 원가 25%를 줄일 계획이라고 말했습니다. 올해 초 닛산은 가나가와현 요코하마 플랜트에서 개발 중인 전고체 배터리(ASSB)의 파일럿 라인도 공개했습니다(일본: 2024년 4월 17일:닛산, 기가캐스팅 통합을 위한 전고체 배터리 시범 생산 라인 공개 참조).

현대자동차그룹, 주요 임원 개편을 단행하여 호세 무뇨스를 CEO로 임명

2024년 11월 18일 - AutoIntelligence | 헤드라인 분석 - 한국

현대자동차| 시장 분석, 인사

Isha Sharma - 리서치 애널리스트

Getty Images

현대자동차그룹은 11월 15일 대대적인 경영진 개편을 단행하여, 회사의 지속 가능한 성장 궤도를 강화하고 2024년 하반기의 글로벌 비즈니스 환경에 대두되고 있는 불확실성에 대비하기 위한 주요 임원 인사를 발표했습니다. 회사의 발표에 따르면, 이번 조직 개편의 핵심은 2025년 1월 1일부로 현대자동차그룹 자동차사업부 장재훈 부사장의 부회장 승진입니다. 장재훈 부회장은 지정학적 긴장, 제품 패러다임의 변화, 팬데믹으로 어려움을 겪고 있는 상황에서 현대자동차의 CEO로 재직하는 동안 쌓은 심도 깊은 경험을 바탕으로 새로운 직무를 수행합니다. 그는 재임 동안 수소 기술의 발전을 이끌고 현대자동차 인도법인의 성공적인 기업공개(IPO)를 달성하는 등 공격적인 비즈니스 전략을 통해 기록적인 매출과 수익성 달성이라는 주목할 만한 성과를 거두었습니다. 장재훈 신임 부회장은 제품 기획, 제조, 공급망 관리, 품질 보증 등 자동차 가치 사슬의 주요 측면을 총괄하는 동시에 그룹 내 다양한 사업부 간의 시너지를 조율하여 미래 경쟁력에 필수적인 비용 효율성을 혁신하고 강화하는 역할을 맡게 될 것입니다.

장재훈 CEO의 승진과 함께 호세 무뇨스(José Muñoz) 사장도 2025년 1월 1일부로 현대자동차의 사장 겸 CEO로 임명되었습니다. 특히 이번 인사는 무뇨스 사장이 비한국인으로서는 최초로 이러한 직책을 맡게 되었다는 점에서 주목할 만하며, 이는 현대자동차의 리더십 글로벌화에 대한 의지를 나타내는 것입니다. 무뇨스 사장은 이전에는 사장 겸 글로벌 최고운영책임자를 역임하며 북미 지역에서 강력한 프레임워크를 구축하여 기록적인 성과를 달성했습니다. 능력주의에 기반한 그의 리더십 철학과 우수한 경쟁력을 갖춘 딜러 네트워크 구축에 대한 깊은 전문성은 전기, 하이브리드, 내연기관, 수소 연료 등 다양한 파워트레인 기술을 통합한 고객 중심 모빌리티 솔루션의 혁신을 주도하는 핵심 인물로 자리매김했습니다. 이러한 중추적인 역할을 맡게 된 무뇨스 사장은 현대자동차의 운영 프레임워크를 재정비하고, 글로벌 입지를 강화하며, 국제적으로 현대자동차의 위상을 높일 수 있을 것으로 기대됩니다.

또한, 2025년 1월 1일부로 김성은 사장이 현대자동차의 사장으로 임명되었습니다. 김성은 사장은 여러 미국 행정부에서 재직한 탁월한 경력을 바탕으로 동아시아와 지정학적 문제의 미묘한 차이에 대한 귀중한 통찰력을 보유하고 있습니다. 그는 최근 현대자동차그룹의 고문으로 재직하며 현대자동차의 무역 및 정책 전략을 수립하여, 현대자동차가 글로벌 대외 업무를 효과적으로 관리할 수 있는 역량을 통해 복잡한 국제 정책 환경을 헤쳐나갈 수 있도록 했습니다. 그는 향후 업무에서 현대자동차의 전략적 정보 역량을 강화하여 글로벌 경제 동향을 예측하고 보안 문제를 해결하는 한편, 전 세계에서 현대자동차의 이미지를 강화하기 위한 커뮤니케이션 및 홍보 활동도 주도할 예정입니다.

이번 인사에서는 최고 경영진 인사와 함께 임원급 인사가 단행되었으며, 이는 그룹 전체 계열사 포트폴리오의 역량을 강화하기 위한 종합적인 전략을 반영하는 것입니다. 최준영 신임 사장은 기아의 국내생산본부장을 역임한 공로를 인정받아 기아의 사장으로 승진했습니다. 최준영 사장은 노무 관리의 전략적 개선과 생산성 향상을 통한 품질 경쟁력 강화로 기아가 사상 최고 수준의 실적을 달성한 공로를 인정받았습니다. 또한, 그는 지속 가능한 에너지 솔루션으로 전환 중인 자동차 산업의 흐름에 발맞춰 기아 제조 시설의 전기차 생산에 혁신적인 이니셔티브를 도입하는 등 혁신적인 비전을 제시한 바 있습니다. 유사하게, 이규복 심인 사장은 현대글로비스에서 처음으로 Investor Day를 도입해 주주 참여를 강화하는 등 시장 변동성 속에서 기업 가치 제고에 기여한 공로를 인정받아 현대글로비스 사장으로 승진했습니다.

백철승 신임 CEO의 현대트랜시스 CEO 임명과 오준동 현대케피코 신임 CEO의 임명 등 추가적인 인사는 지속가능성과 혁신적 비즈니스 관행을 위한 현대자동차그룹의 집중을 보여줍니다. 백철승 신임 CEO는 현대트랜시스 내 핵심 사업 부문을 안정화하고 미래 회복탄력성을 확보하는 것을 목표로 하고 있으며, 제조 전문성을 인정받은 오준동 신임 CEO는 부품 사업을 최적화하고 전동화 전환을 주도하는 임무를 맡게 될 예정입니다. 건설 부문에서는 이한우 신임 CEO가 현대건설의 CEO로 내정되어, 풍부한 경험을 바탕으로 다양한 프로젝트 포트폴리오 다각화 전략을 추진할 것으로 기대됩니다. 마찬가지로 현대엔지니어링의 CEO로 승진한 주우정 신임 CEO는 재무적 감각을 바탕으로 회사의 사업 성과를 대폭 향상할 수 있을 것으로 기대됩니다.

전망 및 시사점

현대자동차그룹의 이번 임원 인사의 기술 혁신, 지속가능성 요구, 지정학적 불확실성 등 갈수록 복잡해지는 글로벌 자동차 환경 속에서 조직에 전략적 선견지명과 적응력을 갖춘 인물이 임명되었다는 데 의미가 있습니다. 현대자동차그룹은 장재훈, 호세 무뇨스, 김성은 사장과 같이 경험이 풍부한 리더를 주요 직책에 배치함으로써 글로벌 관점을 통합하는 동시에 자동차, 물류, 엔지니어링 부문 전반의 운영 우수성과 혁신을 강화하겠다는 의지를 강조하고 있습니다. 현대자동차는 이러한 리더십 변화를 통해 전기 및 수소차 분야의 새로운 기회를 활용하고 글로벌 시장에서의 경쟁력을 강화하며 지속 가능한 성장을 추진할 수 있을 것으로 기대하고 있습니다.

일본, AI와 반도체 분야에 10조 엔 투자

2024년 11월 13일 - AutoIntelligence | 헤드라인 분석 – 일본

비용 및 지출

Nitin Budhiraja, 시니어 애널리스트 - 자동차

일본 정부는 AI와 반도체 등 차세대 기술의 내수 발전을 지원하기 위해 10조 엔(645억 달러) 이상의 보조금을 지급할 예정이라고 NHK 월드 뉴스가 보도했습니다. 11월 11일, 이시바 시게루(Shigeru Ishiba) 총리는 이 추진 과제를 발표하면서 필요한 자금의 확보를 위해 정부는 브릿지 채권을 발행할 수 있으며, 이 보조금은 2030 회계연도(FY)까지 지원될 것이라고 밝혔습니다. 하이테크 산업에 대한 이러한 노력을 통해 더 많은 민간 부문의 투자를 이끌어 낼 수 있을 것으로 기대됩니다. 이시바 총리는 이 추진 과제를 통해 향후 10년간 50조 엔 이상의 민관 투자가 창출될 수 있을 것으로 기대했습니다. 일본 정부는 특히 반도체 부문에 대한 지원을 늘려 지난 3년 동안 차세대 칩 개발에 약 260억 달러를 배정했습니다. 하지만 일본 라피더스의 첨단 반도체 생산만을 위해서도 260억 달러가 필요할 것으로 예상되는 등 여전히 상당한 자금이 필요한 상황입니다.

시사점: 반도체 및 AI 산업에 대한 투자는 특히 전동화와 자동화를 향한 중대한 변화를 겪고 있는 자동차 부문에 필수적입니다. 최신 차량의 경우 전원 관리, 안전 시스템, 인포테인먼트 등 핵심 기능에 더 많은 첨단 반도체 부품이 활용되고 있으며, 신뢰성과 성능을 보장하기 위해서는 견고한 국내 반도체 공급망이 필수적입니다. 또한 AI 기술은 자동차 설계 및 제조에 혁신을 촉발하여 자율주행차, 예측적 유지 관리, 스마트 연결을 통한 사용자 경험 향상 등의 개발을 유도하고 있습니다. 일본 정부는 이러한 분야에 우선적으로 투자함으로써 자동차 공급망을 보호할 뿐만 아니라 차량 안전, 효율성 및 지속가능성의 혁신을 촉진할 수 있습니다. 이러한 전략적 초점은 일본이 빠르게 진화하는 자동차 환경의 선도국가로 자리매김하고 투자와 인재를 유치하는 동시에 전 세계 시장에서 경쟁력을 유지하는 데 도움이 될 것입니다. 이 보도에 따르면, 일본 정부는 2023년 12월부터 전기차(EV)와 반도체 등 5개 주요 부문의 국내 대규모 생산을 촉진하기 위해 10년간 세금 감면 프로그램을 제공하고 있습니다. 반도체 부문의 기업들은 매 회계연도마다 최대 20%의 법인세 감면을 기대할 수 있습니다(일본: 2023년 12월 13일:일본, 세금 인센티브를 통해 전기차 및 반도체 생산 촉진 참조).

현대자동차, 일본 시장 계획 공개

2024년 11월 11일 - AutoIntelligence | 헤드라인 분석 – 일본

현대자동차 | 시장

Nitin Budhiraja, 시니어 애널리스트 - 자동차

현대모빌리티 재팬은 11월 8일 요코하마에 위치한 현대 고객 체험 센터에서 'Hyundai Biz.Day'를 개최했습니다. 이날 행사에서 현대자동차는 2025년 사업 계획과 제품군, 미래 브랜드 전략 등을 발표하며 자사의 혁신적인 비전을 선보였습니다. 시치고시 토시유키(Toshiyuki Shichigoshi) 상무는 2024년 10월 말까지 1,511대의 판매 실적으로 발표하면서, 5년 이내에 직접 판매 방식의 비즈니스 모델로 판매대수를 10배 확대하는 것이 목표라고 강조했습니다. 사토 타케루(Takeru Sato) 제품 매니저는 800V 파워 시스템과 15% 향상된 84kWh 배터리 용량으로 703km의 주행거리를 제공하는 아이오닉5를 소개했습니다. 그는 아이오닉5의 친환경 디자인과 첨단 안전 사양을 강조하며 현대자동차의 플래그십 모델로 포지셔닝되었다고 밝혔습니다. 또한 현대자동차는 차세대 소형 전기차 '인스터'를 2025년 초 일본에 출시할 예정이며, 품질과 라이프스타일 편의성을 모두 충족하여 고객 만족도를 향상할 것이라고 발표했습니다.

시사점: 현대자동차는 2001년 일본 승용차 시장에 처음으로 진출했지만, S&P Global Mobility 경차 데이터에 따르면 해당 기간 동안의 판매대수는 1만 5,000대를 약간 상회하는 수준을 기록한 후 2009년에 일본 시장에서 철수했습니다. 일본 시장 철수는 수익성이 낮은 시장에서 더 빠르게 성장하는 지역, 특히 아시아와 북미 지역으로 투자를 전환하기 위한 전략의 일환이었습니다. 현대자동차는 일본 시장에서 전기차(EV) 제품을 통해 새로운 시도를 하고 있습니다. 최근 현대자동차는 일본에서 코나와 아이오닉5를 판매하고 있으며, 2024년에는 총 판매대수가 약 600대에 달할 것으로 예상됩니다. 또한 2025년에는 '캐스퍼' 모델을 일본에 출시할 계획입니다.

테슬라 CEO, 2025년 20%의 차량 판매 성장세 예상

2024년 10월 25일 - AutoIntelligence | 헤드라인 분석 - 미국

Stephanie Brinley, 차장

10월 23일 진행된 EV(전기차) 제조사 테슬라의 2024년 3분기 실적 발표에서 일론 머스크 CEO는 2025년 20~30% 사이의 차량 판매 성장세가 예상된다고 밝혔으며, 테슬라는 사이버캡 로봇택시 및 자율주행 기능에 대한 전망을 공개했습니다.

10월, 테슬라는 "We, Robot" 행사를 개최하여 자율주행 자동차와 로봇에 대한 계획을 발표했습니다(미국: 2024년 10월 11일:자세한 정보가 거의 공개되지 않았던 테슬라의 기대작 사이버캡 공개 행사 참조). 지난 7월, 머스크는 이르면 2024년 말부터 완전 자율주행이 가능한 현존하는 대부분의 테슬라 차량이 인간 운전자보다 더 우수한 주행 성과를 달성할 수 있을 것이라고 말한 데 이어 3분기 실적 발표에서는 2025년 2분기경에는 완전 자율주행이 가능할 것으로 예상한다고 밝혔습니다. 머스크는 곧 출시될 사이버캡 로봇택시에는 운전대와 페달이 없을 것이라고 약속했지만, 법적 승인 획득과 관련한 테슬라의 입장은 명확하지 않습니다.

머스크는 테슬라가 2025년 상반기에 더 많은 "저가형" 모델을 출시할 것이라고 약속했습니다. 그는 "아마도 사람들이 내년에 차량 판매 성장세를 가정할 때 [기대하는 것]이 저가형 차량이라고 생각합니다. 약간의 위험을 감수하고 대략적인 추정치를 말씀드리자면, 외부의 부정적인 이벤트에도 불구하고 내년에는 20~30%의 차량 성장세를 기록할 것으로 예상됩니다."라고 말했습니다. 머스크는 또한 2025년 상반기에 "저가형" 차량의 출시를 약속했습니다. 테슬라는 주주들에게 보낸 서한에서 저가형 차량은 "차세대 플랫폼의 측면과 현재 플랫폼의 측면을 활용하며 현재 차량 제품군과 함께 생산이 가능할 것"이라며 "이는 현재 예상 최대 생산 능력인 300만 대에 가까운 생산능력을 충분히 활용하여 새로운 제조 라인에 투자하기 전인 2023년 생산량보다 50% 이상 성장을 견인할 수 있을 것"이라고 전했습니다. 테슬라는 또한 로보택시의 경우 2023년에 설명한 언박스 제조 전략을 지속적으로 "추구"할 것이라고 확인했습니다(미국: 2023년 3월 2일: 테슬라, 실적 발표 행사에서 멕시코 플랜트 건설과 저가형 전기차 계획 공개 참조). 멕시코 플랜트 건설의 재개 시점에 대한 새로운 소식은 아직 전해지지 않았습니다.

머스크는 사이버캡의 대량 생산이 2026년 말에 시작될 것이라고 약속했습니다. 그는 "우리는 연간 최소 200만 대의 사이버캡 생산을 목표로 하고 있습니다. 사이버캡은 한 곳 이상의 공장에서 생산될 예정이지만, 연간 최소 200만 대, 궁극적으로는 400만 대가 생산될 될 것"이라고 말했습니다. 하지만 머스크는 사이버캡이 제조될 구체적인 플랜트, 2026년의 생산량, 연간 200만 대 생산에 도달하는 데 소요되는 기간에 대해서는 언급하지 않았습니다.

현재의 감독 수준을 포함한 완전 자율주행차와 관련하여 머스크는 완전 자율주행 시스템 버전 12.5는 코드를 단일 소프트웨어 스택으로 통합할 것이라고 말했습니다. 머스크는 이를 통해 고속도로에서의 주행이 대폭 개선될 것이라고 말했습니다. 그는 버전 13.0이 "곧" 출시될 예정이며, 버전 12.0에 비해 개입 간 마일이 5배 또는 6배 향상될 것이라고 말했습니다. 머스크는 또한 이러한 변경된 내용은 시스템에 대한 테슬라의 기대치를 기반으로 한 것이라며 "내부적으로 내년 2분기에는 인간 운전자보다 더 안전할 것으로 예상하고 있으며, 그 이후에도 빠른 속도의 개선이 지속될 것"이라고 말했습니다. 그리고 그는 모델 3와 모델 Y는 사이버캡과 자율주행 수준이 동일하지만, "상당히 정상적으로 보일 것"이라고 말했습니다. 그는 자율주행 수준이 향상됨에 따라 테슬라는 소비자들이 테슬라 차량을 다시 이용해 보도록 장려하기 위해 "일종의 30일 평가판"을 출시할 것이라고 말했습니다. 머스크는 "따라서 사이버캡이 완전한 자율주행을 달성할 때까지 기다릴 필요가 없다"고 말했습니다. 로보택시 운행이 가능한 다른 제품의 저가형 버전을 고려할 때, 200만~400만 대라는 2인승 사이버캡의 잠재적 판매량 전망치는 여전히 매우 낙관적인 전망으로 보입니다. 테슬라의 투자자 서한에 삽입된 이미지를 보면 사이버캡의 거대한 트렁크를 자세히 볼 수 있으며, 트렁크는 길지만 낮은 루프 라인으로 인해 상자와 같은 물건이나 길이가 긴 물건을 운반하기 어려울 수 있습니다.

테슬라의 소프트웨어 엔지니어링 담당 부사장 데이비드 라우(David Lau)는 이미 테슬라 차량에 탑재된 많은 기능이 자율주행을 염두에 두고 개발되었다고 지적했습니다. 라우는 "우리는 수년 동안 자율주행에 대해 고민해 왔습니다. 우리는 그동안 고객들에게 우수한 기능을 제공하기 위해 이러한 기본 부품을 활용해 왔으며, 프로필을 공유하고 차량 간에 동기화하여 본인 소유의 다른 차량이든, 누군가에게 빌려준 차량이든, 렌터카든 탑승하는 모든 차량이 탑승자의 기존 차량과 똑같이 보이도록 하는 등 다양한 기능을 제공해 왔습니다. 사이드미러 위치, 미디어, 내비게이션 등 모든 것이 동기화되어 로보택시에서 기대할 수 있는 모든 것이 탑승자의 기존 환경과 동일합니다. 하지만 우리는 미래 사용을 염두에 두고 이러한 기능을 개발했으므로 지금 고객에게 제공했습니다." 또한 라우는 휴대폰에서 차량으로 내비게이션 목적지를 전송하는 기능 등 테슬라에 필요한 엔드투엔드 사이버 보안도 이미 배포 및 개발이 완료되었다고 말했습니다. "따라서 차량 호출망의 초기 단계를 구축하는 지금 이 순간에 우리가 이러한 문제에 대해 고민하고 있는 것은 아닙니다."라고 라우는 말합니다. 의심할 여지 없이 이러한 개인화, 프로필 및 소프트웨어 기능은 테슬라만 제공하는 기능이 아니며, 휴대폰에서 내장된 내비게이션 시스템으로 길 안내를 전송하는 기능은 전혀 새로운 것이 아닙니다. 머스크는 2025년에 로보택시 서비스가 출시되면(텍사스와 캘리포니아를 시작으로 캘리포니아의 규제 승인이 대기 중) "테슬라는 승인을 획득하는 시점에 차량 제조사 및 배터리 제조사 그 이상이 될 것"이라고 말했습니다.

머스크는 "우리의 접근법이 올바르다고 생각합니다. 그리고 우리가 목표를 실행에 옮긴다면, 물론 저는 그렇게 될 것이라고 생각하지만, 테슬라는 세계에서 가장 가치 있는 회사가 될 것입니다."라는 말로 실적 발표회의 개회 발언을 마무리했습니다.

전망 및 시사점

이전 테슬라 실적 발표에서와 마찬가지로, 2024년 3분기 실적 발표에서 테슬라는 향후 몇 년 동안 낙관적인 성장세가 기대된다고 밝혔지만, 그 기저에는 테슬라가 통제할 수 없는 몇 가지 기대치가 있습니다. 테슬라는 3분기 실적 발표에서 사이버캡 로봇택시를 사고 없이 시연했지만, 안전 요원 없이 실제 교통 상황에서 성공적으로 주행할 수 있는 차량의 기능은 아직 입증되지 않았습니다. 이러한 자율주행 기능은 웨이모와 제너럴 모터스의 크루즈 사업부 등 여러 다른 회사에서 이미 달성했으며, 이 두 회사는 여전히 비즈니스 모델과 운영 영역을 고도화하고 있습니다. 아직 미국 내에서 테슬라가 원하는 수준의 핸들이나 가속 페달이 없는 차량에 대한 규제 당국의 판매 승인을 획득한 업체는 없으며, 테슬라는 완전 자율 주행 감독 시스템이 작동했을 것으로 예상되는 사고와 관련하여 규제 기관으로부터 지속적인 조사를 받고 있습니다.

이러한 규제 요소를 고려했을 때 2인승 콘셉트 형태의 사이버캡이 연간 200만 대~400만 대의 생산 목표를 달성하는 것은 야심 찬 계획으로 비칠 수 있습니다. 비교를 위해 S&P Global Mobility의 경차 판매량 전망에 따르면 2024년 전 세계에서 가장 많은 생산량을 기록할 것으로 전망되는 모델은 올해 118만 대가 생산될 것으로 예상되는 테슬라의 모델 Y입니다. 전 세계에서 두 번째로 생산량이 많은 모델은 토요타 RAV4로, 2024년에 100만 대가 생산될 것으로 예상됩니다. 머스크가 200만~400만 대의 생산 목표가 달성될 연도를 언급하지는 않았지만, 운전대와 가속 및 브레이크 페달이 없는 2인승 자율주행 차량의 경우 이는 엄청난 수치입니다. 테슬라의 2024년 총생산량은 180만 대에 달할 것으로 예상됩니다. 테슬라의 야심 찬 계획을 고려해야 하지만, 테슬라의 실적 발표에 인용된 수치는 포드의 2024년 예상 총차량 생산 대수만큼 사이버캡 차량을 생산한다는 것을 의미합니다.

머스크는 사이버캡은 세금 공제를 포함해 3만 달러 미만의 가격으로 책정될 것이라고 말했습니다. 10월 24일 테슬라의 미국 웹사이트에 따르면 현재 기본형 모델 3의 가격은 4만 2,490달러부터 시작합니다. 테슬라의 설명에 따르면 7,500달러의 미국 연방 세금 공제가 적용된 가격은 3만 4,990달러입니다. 테슬라는 또한 5년간 5,000달러의 연료비 절감액을 고려한다면 차량 가격이 3만 달러 미만으로 감소할 것으로 예상하고 있습니다. 10월 24일, 테슬라의 미국 웹사이트는 테슬라 모델 Y가 0% 파이낸싱으로 월 할부금이 349달러이며, 이는 미국의 평균 자동차 월 할부금의 절반에도 미치지 않는다고 광고하고 있습니다. 그리고 리스의 경우 월 299달러부터 모델 3를 이용할 수 있다는 광고도 있습니다. 미국에서 테슬라 차량의 보급에 장애가 되는 요소가 경제성이 아니라는 주장이 있을 수 있습니다. 테슬라의 웹사이트에는 세금 공제를 적용하고 연료비 절감액을 고려했을 때 모델 X의 시작 가격이 65,990달러부터 시작한다고 게시되어 있습니다. 더 저렴한 가격대의 차량이 출시되면 차량을 구매할 수 있는 소비자 기반이 증가하고 시장 규모가 확대되어 전기차의 도입 속도가 빨라질 수 있습니다. 하지만 이와 관련해서는 테슬라만이 이 문제를 해결할 수 있는 것은 아닙니다. 2025년과 2026년에 소비자들이 전기차를 구입할 긍정적인 가능성이 있지만, 여러 지역의 충전 인프라 문제(테슬라는 고속 충전망의 이점이 있음) 및 소비자 경험과 교육의 지연으로 인해 테슬라의 CEO가 세운 당면 계획에 방해 요소가 될 수 있습니다.

메르세데스-벤츠 그룹, 3분기 순이익 53.8% 감소

2024년 10월 25일 - AutoIntelligence | 헤드라인 분석 - 독일

Tim Urquhart, 수석 애널리스트

메르세데스-벤츠 자동차 그룹은 3분기 순이익이 전년 동기 대비 53.8% 감소한 17억 1,900만 유로를 기록했다고 회사 성명을 통해 밝혔습니다. 메르세데스-벤츠 그룹은 상대적으로 저조한 이 실적은 아시아(특히 중국)에서의 치열한 경쟁으로 기인한 것이며, 현재 유럽 시장도 어려움을 겪고 있다고 밝혔습니다. 유럽자동차제조협회(ACEA)의 최신 데이터에 따르면, 메르세데스-벤츠 그룹의 9월 판매량은 유럽에서 7.3% 감소한 4만 8,972대였으며, 이 수치는 실제로 한 달 동안 전체 유럽 시장보다 저조한 실적이었습니다. 최근에는 모든 OEM의 글로벌 운영 환경이 어려운 상황이며, 메르세데스-벤츠 그룹의 3분기 실적은 이러한 현실을 충분히 반영하는 것입니다. 매출은 전년 동기 대비 6.7% 감소한 34조 5,280억 유로를 기록하여 순이익이 감소했으며, EBIT는 2023년 3분기의 48억 4,200만 유로에서 25억 1,700만 유로로 거의 절반으로 감소했습니다. 산업용 사업부의 잉여 현금 흐름은 3분기에 전년 동기 대비 2% 증가한 23억 9,400만 유로로 매우 소폭 증가했습니다. 3분기 실적과 관련하여 메르세데스-벤츠 그룹의 CFO인 하랄트 빌하임(Harald Wilheim)은 "3분기 실적은 목표에 미달하는 수치였습니다. 그럼에도 불구하고 메르세데스-벤츠는 어려운 시기에도 계속해서 견고한 현금 흐름을 창출하고 있습니다. 우리는 향후 시장 변화에 대해 신중하게 접근하고 있으며, 비즈니스 전반에 걸쳐 효율성을 높이고 비용을 개선하기 위한 모든 노력을 강화할 것입니다."라고 말했습니다.

이로 인해 연간 누적 순이익은 전년 대비 31.4% 감소한 78억 600만 유로를 기록했으며, 이는 연초보다는 우호적이지만 여전히 어려운 환경으로 인해 발생한 결과입니다. 올해 1~3분기 매출은 전년 동기 대비 4.7% 감소한 1,071억 4,400만 유로를 기록했으며, EBIT는 전년 동기 대비 32.1% 감소했습니다. 1분기 산업용 사업부의 잉여 현금 흐름은 전년 동기 대비 20.5% 감소한 62억 5,600만 유로를 기록했습니다.

사업 부문별 결과

메르세데스-벤츠 자동차는 2024년 3분기에 상당한 어려움에 직면하여 조정 EBIT가 2023년 3분기 34억 유로에서 12억 유로로 감소했습니다. 이러한 감소는 거시 경제 여건 약화, 아시아에서의 치열한 경쟁, 순 출고가 하락, 판매 믹스 악화로 인해 4.7%의 조정 매출 수익률(RoS)을 기록한 데 따른 것입니다. G 클래스의 새로운 내연기관(ICE) 및 배터리 전기차(BEV) 버전을 포함한 제품 전환도 매출에 영향을 미쳤습니다. 메르세데스-벤츠 밴의 경우, 판매량 감소로 인해 조정 RoS가 15%에서 13.5%로 하락했지만, 판매 믹스와 비용 개선이 이를 어느 정도 상쇄했습니다. 한편, 메르세데스-벤츠 모빌리티의 조정 EBIT는 이자 마진 하락의 영향으로 2억 8,500만 유로로 감소하여 8.9%의 조정 자기자본수익률(RoE)을 기록했습니다.

전망 및 시사점

현재 주요 OEM 업체들의 글로벌 운영 환경 악화는 이미 잘 알려져 있으며, 다른 불확실성 요인으로 인해 더욱 악화되고 있습니다. 여러 지정학적 단층선은 회복될 기미가 보이지 않고 있으며, 미국 대선도 시장을 교란할 가능성이 큽니다. 또한 OEM에 대한 규제 불확실성과 이와 관련하여 소비자가 새로 구입할 차량에서 어떤 파워트레인을 선택할지에 대한 불확실성도 있습니다. 또한 중국은 현재 메르세데스-벤츠를 비롯한 여러 유럽 프리미엄 자동차 브랜드들에도 걸림돌이 되고 있습니다. 메르세데스-벤츠의 승용차 사업부는 중국 정부가 중국산 BEV 수입품에 대해 상호 관세를 부과하려는 시도의 직접적인 대상이 될 것입니다. 최근 중국 정부는 유럽에서 중국으로 수입되는 엔진 용량이 2,500cc를 초과하는 모든 자동차에 관세를 부과하는 방안을 검토하고 있다고 밝혔습니다. 이는 중국 내에서 생산되지 않는 메르세데스-벤츠의 보다 상위 세그먼트에 위치한 고가 모델의 수입에 타격을 줄 것입니다. 위에 보도된 CFO의 발언은 현재 폭스바겐 그룹이 국내 생산에 대해 취하고 있는 급진적인 조치를 검토할 수 있다는 신호일 수 있습니다(독일: 2024 9월 24일:스페인 플랜트가 BEV의 생산 준비를 시작함에 따라 폭스바겐의 CEO가 노조와의 협상에서 노조에 양해를 구해 참조). 메르세데스-벤츠는 이미 지난달 연간 예상 전망치를 대폭 하향 조정했으며, 매출은 소폭 감소할 것으로 예상되고 메르세데스-벤츠 그룹 EBIT 및 현금 흐름은 전년 수준을 크게 밑돌 것으로 예상됩니다. S&P Global Mobility는 연간 메르세데스-벤츠의 경차 판매량이 지난해 248만 대에서 올해 250만 대로 소폭 증가할 것으로 전망합니다.

중국과 EU, 투표 비준 시에도 관세 협상 지속 예정

2024년 9월 26일 - AutoIntelligence | 헤드라인 분석 - 중국(본토)- 프랑스- 독일-이탈리아- 스페인

Tim Urquhart, 수석 애널리스트

유럽연합과 중국은 유럽연합 회원국들의 관세 부과와 관련하여 임박한 투표와 상관없이 전기차(EV)에 대한 관세 협상을 계속할 예정이라고 블룸버그가 보도했습니다. 현재 진행 중인 협상에 대한 조항이 법안의 초안에 포함될 예정이며, 투표는 기존의 9월 25일에서 연기되어 10월 초에 실시될 것으로 예상됩니다. 이러한 연기는 EU와 중국이 협상을 강화하기로 합의한 데 따른 것으로, 이는 관세에 대한 실행 가능한 대안을 찾기 위한 양측의 노력을 반영한 것입니다.

시사점: 협상을 지속하겠다는 의지는 긍정적인 신호로 볼 수 있지만, 협상이 결렬될 수 있는 위험도 있습니다. 투표가 비준되면 11월부터 5년간 중국산 전기차 수입품에 최대 35%(기존 10% 추가)의 관세가 부과될 수 있습니다. 단, 회원국의 과반수가 반대하는 경우에는 예외입니다. 투표가 비준되기 위해서는 27개 회원국 중 15개국이 찬성해야 합니다. 최근 EU 무역 담당 집행위원 발디스 돔브로브스키스(Valdis Dombrovskis)와 중국 상무부 장관 왕원타오(Wang Wentao)의 회동 이후 양측은 반보조금 관세를 방지하기 위해 수출 가격과 물량을 규제할 방법을 모색하고 있습니다. 하지만 EU는 중국의 제안을 거부하면서 어떤 해결 방안이든 세계무역기구(WTO)의 규정을 준수해야 하며 중국 보조금의 영향이 고려되고 준수 여부를 모니터링할 수 있어야 한다고 강조했습니다.

미국 상무부, GM과 포드의 중국 본토 차량 수입을 금지하는 규정 제안 - 보도

2024년 9월 25일 - AutoIntelligence | 헤드라인 분석 - 중국(본토)- 미국

Stephanie Brinley, 차장

미국 상무부는 중국 본토와 러시아에서 제작된 소프트웨어와 하드웨어가 탑재된 차량의 미국 수입을 금지하는 규정이 해당 국가에서 차량을 제조하는 미국 자동차 제조사에 영향을 미칠 것이라고 언급했습니다. 로이터 통신은 미국 상무부 정보통신기술국장 리즈 캐논(Liz Cannon)이 "현재로서는 중국에서 제조되어 미국에서 판매되는 모든 차량이 금지 대상에 포함될 것으로 예상된다"고 말했다고 보도했습니다. 캐논은 중국 본토에서 생산되어 제너럴 모터스(GM)와 포드가 각각 미국으로 수입하는 뷰익 인비전과 링컨 노틸러스에 관한 질문에 답하는 과정에서 이렇게 말한 것으로 알려졌습니다. 또한 캐논은 GM과 포드가 제안된 규정에 따라 미국 시장을 겨냥한 중국 본토의 생산을 "중국에서의 생산을 중단하고 다른 국가로 옮겨야 할 것"이라는 사실을 인지하고 있다고 말했습니다. 9월 27일부터 발효되는 미국의 수입 관세 인상은 전기차(EV)와 플러그인 하이브리드 전기차(PHEV)에 적용되며, 인비전과 노틸러스는 이러한 추진 시스템을 사용하지 않으므로 이들 모델에는 새로운 관세가 부과되지 않을 예정입니다. 하지만 미국 상무부는 기업이 차량 또는 부품의 판매를 계속할 수 있도록 "한정 승인"의 요청을 허용할 것이라고 말했습니다. 이 기사의 작성 시점에 해당 허가의 승인 여부는 명확하지 않습니다. 중국 자동차 제조사 BYD는 캘리포니아 랭커스터에서 전기 버스를 소규모로 생산하고 있으며, 제안된 규정이 해당 차량의 소프트웨어 또는 하드웨어에 적용될지 여부는 추후 결정될 예정입니다. 캐논은 "우리는 자동차 제조사들의 공급망을 더 잘 이해하기 위해 [BYD]와 협력해야 할 것입니다. 그들은 한정된 승인을 받고 수입해야 할 것입니다." 로이터 통신은 중국 내의 중국인 직원으로 구성된 팀이 중국 자동차 제조사를 위해 개발한 소프트웨어가 금지 대상이 될 것이라고 보도했습니다. 다른 나라에서 근무하는 중국 직원이 중국 이외의 회사를 위해 개발한 소프트웨어는 허용됩니다. 캐논은 S90 세단과 2 세단을 각각 수입하는 볼보 자동차 및 폴스타 같은 회사의 경우 "위험을 완화할 수 있는 방법에 대해 논의하기 위해 우리와 협력할 것으로 기대하며, 우리는 이에 대해 열려 있습니다."라고 말했습니다.

시사점: 제안된 규정의 발표 이후에 나온 상무부 공직자의 발언은 상황의 복잡성 나타내(미국 - 중국(본토): 2024년 9월 24일:미국, 중국 본토와 러시아에서 제작된 커넥티드 차량 소프트웨어의 금지 규정 제안 참조). 하지만 미국 시장에서 GM과 포드의 두 모델의 판매량은 상대적으로 낮은 편으로, 2024년 6월까지 인비전과 노틸러스의 판매량을 합쳐도 5만 대에 미치지 못했습니다. 판매량이 이처럼 낮은 상황에서 그러한 모델의 생산을 북미 조립 플랜트로 이전하는 것은 계획에 없던 일이기 때문에 더욱 문제가 됩니다. 하지만 이 제안은 장기적으로 미국 시장을 보호하기 위한 것이기 때문에 수입 금지는 현재의 제품이 아닌 향후의 제품 계획에 더 중요할 수 있습니다. 연결성 및 첨단 운전자 보조 시스템용 소프트웨어 및 하드웨어와 관련하여 생산지를 기준으로 중국 본토에서 제작된 차량의 수입을 금지하는 것은 개발 작업과 시스템 엔지니어링 작업이 수행된 지역은 간과하는 것으로 보일 수 있습니다. 엔지니어링 및 소프트웨어 설계뿐만 아니라, 이러한 시스템 중 일부는 해당 시스템이 탑재되는 차량의 작동에 위험을 유발할 수 있습니다.

인도 자동차 업계, 7월 글로벌 수출량 발표

2024년 8월 5일

승용차 및 상용차(CV) 제조사를 포함한 인도의 주요 자동차 제조사들은 7월의 글로벌 도매 차량 인도 수치를 발표했습니다. 마루티 스즈키는 지난달 인도 승용차 시장에서 타타 모터스, 마힌드라 & 마힌드라(M&M), 현대, 토요타를 제치고 선두를 탈환했습니다.

마루티 스즈키의 7월 글로벌 판매대수는 전년 대비 3.6% 감소한 17만 5,041대를 기록했습니다. 이러한 수치는 내수 판매 14만 354대(전년 대비 9.3% 감소), 수출 2만 3,985대(전년 대비 8.0% 증가), 기타 OEM 제조 차량 판매 1만 702대(전년 대비 125.5% 증가)로 구성됩니다. 마루티 스즈키의 총 인도 내 판매대수 중 알토, S-프레소, 발레노, 셀레리오, 디자이어, 이그니스, 스위프트, 투어 S, 웨건 R, 시아즈 등 경차, 소형 및 중형차를 포함한 승용차 부문의 7월 출고대수는 전년 대비 11.3% 감소한 6만 9,245대를 기록했습니다. 브레자, 에르티가, 프롱스, 그랜드 비타라, 인빅토, 지미, S-크로스, XL6 등 마루티 스즈키의 7월 유틸리티 차량(UV) 판매대수는 전년 대비 9.3% 증가한 5만 6,302대를 기록했으며, Eeco 밴의 판매대수는 1만 1,916대(전년 대비 1.0% 증가)로 감소세를 기록했습니다. 마루티 스즈키의 7월 경상용차(LCV) 판매대수는 2,891대로 전년 동월 대비 13.0% 증가했습니다.

타타 모터스의 7월 글로벌 자동차 판매대수는 전년 대비 10.7% 감소한 7만 1,996대를 기록했습니다. 이 중 인도 국내 시장 판매대수는 전년 대비 11.0% 감소한 7만 161대, 수출 대수는 전년 대비 2.6% 증가한 1,835대를 기록했습니다. 지난달 타타 모터스의 전기차(EV)를 포함한 전체 승용차 판매량은 전년 대비 5.7% 감소한 4만 4,954대, 상용차 판매량은 전년 대비 17.9% 감소한 2만 7,042대였습니다. 타타 모터스의 7월 전체 전기차 판매대수(내수 및 수출)는 5,027대로 전년 동월의 6,329대와 비교하여 20.6% 급감했습니다.

M&M은 7월 6만 6,444대(3륜차 포함)의 글로벌 출고 대수를 기록하며 전년 동월 대비 0.3% 소폭 증가했습니다. M&M의 국내 판매대수는 6만 4,929대(전년 동월 대비 2.0% 증가), 수출은 전년 동월 대비 40.4% 급감한 1,515대를 기록했습니다. M&M의 내수 UV 총 판매대수는 전년 대비 14.7% 증가한 4만 1,623대였으며, 승용차 및 승합차 판매대수는 0대(2023년 7월 0대 대비)를 기록했습니다. M&M의 지난달 인도 내 딜러사 CV 출고대수는 전년 동월 대비 5.7% 감소한 1만 9,713대, 3륜차 출고대수는 전년 동월 대비 44.6% 감소한 3,593대였습니다. M&M의 자동차 부문 사장 비제이 나크라(Veejay Nakra)는 “우리는 6월 총 4만 1,623대의 SUV를 판매하여 15% 성장세를 보였으며, 총 판매대수는 6만 6,444대였습니다. 이번 독립기념일에는 많은 관심을 받고 있는 'Thar ROXX – THE SUV'가 출시될 예정"이라고 말했습니다.

<현대자동차 인도 법인(HMIL)의 7월 글로벌 차량 출고량은 전년 동기 대비 3.2% 감소한 6만 4,563대를 기록했습니다. 이는 인도 내수 판매량 4만 9,013대(전년 대비 3.3% 감소) 및 수출량 1만 5,550대(전년 대비 2.8% 감소)로 구성됩니다. 올해 1~7월 HMIL의 글로벌 판매대수는 내수 35만 8,785대(전년 동기 대비 3.5% 증가) 및 수출 9만 1,550대(전년 동기 대비 7.7% 증가) 등 전년 대비 4.3% 증가한 45만 335대를 기록했습니다. HMIL의 최고운영책임자(COO) 타룬 가르그(Tarun Garg)는 “SUV는 전체 HMIL 내수 판매량의 66.6%를 차지하며 지속적으로 견고하게 기여하고 있습니다. 현대 신형 크레타는 2024년 7월까지 10만 대 판매라는 주요 성과를 달성했으며, 2024년 7월에는 1만 7350대의 역대 최고 월간 내수 판매 성과를 달성했습니다."라고 전했습니다.

토요타 키로스카르 자동차(TKM)는 7월의 글로벌 도매 인도량이 내수 2만 9,533대 및 수출 2,123대 등 전년 대비 44.5% 증가한 3만 1,656대를 기록했다고 밝혔습니다. TKM의 2024년 1~7월 판매대수는 18만 1,906대로 전년 동기 대비 46.4% 대폭 증가했습니다. TKM의 판매 서비스(중고차 사업) 부문 부사장 사바리 마노하르(Sabari Manohar)는 2024년 7월 회사의 강력한 판매 실적에 대해 흥분을 감추지 못했습니다. 그는 특히 SUV와 MPV 세그먼트의 모든 모델에 대한 수요가 여전히 높다고 언급했습니다. TKM은 이러한 강력한 수요를 뒷받침하기 위해 3교대 근무조를 추가하는 등 운영 개선 전략을 시행했습니다. 이를 통해 어반 크루저 하이라이더 등 특정 모델의 대기 기간이 단축되었습니다.

기아 인도 법인의 7월 인도 내수 출고 대수는 전년 동월 대비 2.5% 증가한 2만 507대를 기록했습니다. 새로 출시된 쏘넷이 9,459대의 판매량을 기록하여 기아 인도 법인의 7월 판매량에 가장 크게 기여했으며, 카렌스와 셀토스가 각각 5,679대와 5,347대로 그 뒤를 이었습니다. 기아 인도 법인은 7월에도 셀토스를 932대 수출하는 등 총 2,500대의 수출량을 기록했습니다. 그 당시, 쏘넷과 카렌스는 각각 740대와 833대 수출되어 기아 인도의 해외 수출에 기여했습니다.

혼다 자동차 인도 법인(HCIL)의 7월 글로벌 차량 출고대수는 내수 4,624대(전년 대비 4.9% 감소), 수출 2,710대(전년 대비 143.7% 증가) 등 전년 대비 22.7% 증가한 7,334대를 기록했습니다. HCIL의 마케팅 및 영업 부문 부사장 쿠날 벨(Kunal Behl)은 “어려운 시장 상황과 침체된 고객 심리에도 불구하고 기대에 부합하는 판매 모멘텀이 확보되었습니다. 우리는 매력적인 혜택을 통해 새로운 수요를 창출하는 데 집중해 왔으며, 지금이 고객들이 새 차를 구입하기에 가장 좋은 시기입니다. 연휴 기간이 다가옴에 따라 긍정적인 분위기가 형성되어 향후 몇 달 동안에는 판매 모멘텀이 강세를 나타낼 것으로 예상됩니다. HCIL의 꾸준한 수출 성장이 인도 제조업에 대한 신뢰도 향상으로 이어져 동급 최고의 제품을 공급하겠다는 우리의 약속이 재확인되었습니다."라고 말했습니다.

아쇽 레이랜드의 7월 글로벌 판매대수는 전년 대비 8% 감소한 1만 3,928대였으며, 이 중 중대형 상용차(MHCV)는 8,440대(전년 대비 12% 감소), LCV는 5,488대로 보합세를 유지했습니다. 총 판매량 중 아쇽 레이랜드의 7월 인도 내수 판매량은 전년 대비 9% 감소한 1만 2,926대였습니다. 아쇽 레이랜드의 내수 MHCV 판매량은 전년 대비 14% 감소한 7,685대, 내수 LCV 판매량은 5,241대로 보합세를 보였습니다.

볼보그룹과 아이처모터스의 합작사(JV) VECV는 전년 대비 12.7% 증가한 6,622대의 7월 글로벌 판매량을 기록했습니다. 이 중 아이처 브랜드의 판매대수는 6,444대(전년 대비 12.3% 증가)이고 볼보 트럭 및 버스의 판매대수는 178대(전년 대비 26.2% 증가)였습니다. 아이처는 7월 인도 내수 시장에서 6,044대(전년 대비 13.8% 증가)를 판매했지만, 수출량은 전년 대비 5.9% 감소한 400대를 기록했습니다.

전망 및 시사점

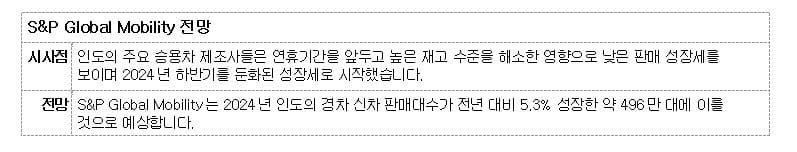

2023 회계연도(CY)에서 인도 승용차 시장은 전년 대비 8.2% 성장하여 총 410만 대 이상을 기록했으며, 대부분의 인도 주요 승용차 제조사들은 정치적 안정, 건실한 경제 상황, 신모델 출시, 일부 모델에 대한 억눌린 수요, 부품 공급 문제 완화 등에 힘입어 2024 회계연도 상반기에도 성장세를 이어갈 것으로 보입니다. 하지만 인도의 주요 승용차 제조사들은 연휴기간을 앞두고 높은 재고 수준을 해소한 영향으로 낮은 판매 성장세를 보이며 2024년 하반기를 둔화된 성장세로 시작했습니다. 7월 초, 인도 자동차딜러연합회(FADA)의 회장 마니쉬 라지 싱가니아(Manish Raj Singhania)는 수요 증대를 목적으로 한 상품 가용성 개선과 상당한 할인에도 불구하고 62~67일분에 이르는 사상 최고치를 기록한 재고 수준에 대해 우려를 나타냈습니다.

지난 6월 선거에서 국민민주연합(NDA)이 3연임에 성공한 이후 정치적 안정에 힘입어 2024년에는 전반적으로 성장 모멘텀이 지속될 것으로 예상됩니다. 그러나 칩/배터리 부품 부족은 일부 자동차 제조사의 최고 사양 모델 판매에 지속적인 영향을 미치고 있습니다. 모델 계획을 재조정하고 하위 트림 변형 모델을 출시하려는 OEM 업체들의 노력은 생산량 극대화에 기여했습니다. 또한, 상위 OEM 업체들의 SUV 모델 출시는 수요 증가에 도움이 되었고, 고객에게 새로운 차종을 구매할 이유를 제시했습니다.

그러나 2024년 시장의 성장 속도는 2023년보다 소폭 둔화될 것으로 예상됩니다. 특정 모델에 대한 예약 취소 증가와 두 자릿수 할인 증가의 징후가 나타나고 있습니다. 이러한 취소 사유는 여러 차례의 가격 인상과 일부 고객의 다중 예약 취소로 인한 것입니다. 게다가 인도준비은행(RBI)은 레포 금리를 6.5%로 인상한 후 인하하지 않고 있습니다. 금융 금리 상승과 총소유비용 증가는 2024년 하반기의 성장 저해 요인으로 작용할 수 있습니다. 최근의 지정학적 긴장도 이 부문에서 미래 성장의 불확실성에 기여합니다. 현재 발생하고 있는 다양한 글로벌 갈등은 환율, 유가, 금리 등 주요 지표에 지속적으로 영향을 미치고 있습니다.

신형 모델 출시와 교체 수요, 가격 전쟁과 매력적인 판매 프로모션이 2024년 인도 내수 신차 판매를 견인할 것으로 예상됩니다. 하지만 최근의 지정학적 상황은 지속적으로 공급망에 혼란을 유발할 수 있으며, 이는 업계에 가장 큰 위험 요소가 될 것입니다. 이러한 상황으로 인도의 국내 OEM 및 공급업체들은 현지화 강화 압박을 받고 있습니다.

이러한 모든 요인을 고려하여 S&P Global Mobility는 2024년 인도의 경차 신차 판매대수가 전년 대비 5.3% 성장한 약 496만 대에 이를 것으로 전망합니다. 이 중 승용차 판매대수는 전년 대비 5.2% 증가한 약 422만 대, LCV 판매대수는 전년 대비 5.9% 증가한 약 73만 4,000대를 기록할 것으로 예상됩니다.

미국, 자율주행 차량에 중국 소프트웨어 사용 금지 검토 - 리포트

2024년 8월 5일

미국 상무부가 향후 몇 주 내에 자율주행 차량과 커넥티드 차량에 중국산 소프트웨어 사용을 금지하는 규정을 제안할 것으로 예상된다고 로이터 통신이 보도했습니다. 이 규칙안은 자동주행 기능이 레벨 3 이상인 미국 내 차량에 적용되며, 이로 인해 중국 기업이 생산한 자율주행 차량(AV)의 미국 도로 테스트가 사실상 금지될 것으로 예상됩니다. 또한 이 규칙안은 중국에서 개발한 첨단 무선 통신 모듈이 장착된 차량이 미국 도로에서 사용되는 것도 금지합니다. 이 법안에 따라 자동차 제조사와 공급업체는 자사의 커넥티드 차량 및 첨단 AV 소프트웨어가 '우려 대상 외국 기업'에서 개발되었는지의 여부를 확인해야 합니다.

의미: 지난달 미국 상무부는 8월에 중국 및 기타 적대국으로 간주되는 국가에서 제작된 특정 소프트웨어에 제한을 부과하는 커넥티드 차량 관련 규칙안을 발표할 계획이라고 밝혔습니다. 미국 상무부는 차량의 커넥티드 기술과 관련된 국가 안보 위험에 대해 우려하고 있으며, 우려가 되는 특정 시스템에 초점을 맞춘 규칙안을 발표할 계획입니다. 워싱턴 주재 중국 대사관은 아직 이 문제에 대해 논평을 내지 않았지만, 이전에 미국에 “시장 경제의 법률과 공정 경쟁 원칙을 존중할 것”을 촉구한 바 있습니다.

중국, 세계 최대 자동차 수출국으로서의 주도권 확대

2024년 8월 5일

중국과 일본 업계에 따르면, 2024년 상반기 자동차 수출 실적에서 중국이 일본을 제치고 선두를 유지했습니다. 일본의 자동차 수출량은 0.3% 감소한 202만 대 이하였지만, 중국의 수출량은 31% 증가한 279만 대 이상을 기록한 것으로 나타났습니다. 중국의 수출량에는 승용차 약 234만 대와 상용차 약 45만 4,000대가 포함되었습니다. 중국의 차량 수출량 중 연료 구동 차량은 36% 증가한 약 219만 대였고 전기 차량의 수출량은 13% 증가한 약 60만 5,000대를 기록했습니다.

의미: 중국의 상위 5대 자동차 수출업체는 체리 자동차, 상하이 자동차, 장안 자동차, 지리 자동차, BYD였습니다. 중국 브랜드는 7월 발효된 EU 관세에도 불구하고 6월 11%의 유럽 전기차 시장 점유율을 기록했습니다.

연례 신차 상품성 만족도 조사 결과에서 BEV 만족도가 개선된 것으로 나타나

2024년 7월 26일

제이디파워(J.D. Power)는 2024년 미국 자동차 상품성 만족도(APEAL, Automotive Performance Execution and Layout) 조사 결과를 발표하면서 2년 동안 하락 추세를 보였던 소유자 만족도가 개선되었다고 보도했습니다. 제이디파워에 따르면, 2024년의 전반적인 만족도는 1,000점 만점을 기준으로 847점을 기록했습니다. 이 점수는 2023년의 845점에 비해 2점 상승한 수치입니다. 제이디파워에 따르면, 이 조사는 신차 구입 후 차량 소유자의 '정서적 애착과 감동 수준'을 측정합니다. 제이디파워의 자동차 벤치마킹 부문 수석 책임자 프랭크 핸리(Frank Hanley)는 "전통적인 제조사들은 고객의 목소리에 귀를 기울여왔습니다. 그리고 실내 스토리지 개선과 고품질 소재, 사용 편의성 기능 등 고객 기대에 더욱 부합하는 개선된 차량을 출시하고 있습니다. BEV의 경우, 최근 출시되는 전통적인 제조사들의 차량은 신차에 대한 소유자의 정서적 애착과 감동 수준의 측면에서 다년간 이 부문에서 선두를 차지했던 테슬라를 능가하고 있습니다."라고 말했습니다. 하지만 제이디파워는 인포테인먼트(조사된 10가지 항목 중 하나)는 여전히 실망스럽다고 지적했습니다. 인포테인먼트에 대한 평가는 2024년 823점을 기록하여 지난해에 비해 5점 증가했지만 여전히 가장 낮은 점수를 받은 범주 중 하나이며, 차량 내 시스템에 대한 만족도는 평균 805점, Android Auto는 평균 832점, Apple CarPlay는 평균 840점을 기록했습니다. 제이디파워에 따르면, 이는 현재 제조사들이 제공하는 사항보다 소비자들이 휴대폰의 단순한 사용성을 차량으로 확장하는 것을 더 선호한다는 것을 보여주며, 이에 따라 자동차 제조사들이 미래의 내장 시스템에서 기대하는 수준의 지속적인 수익을 창출하기 위해서는 고객이 내장 시스템을 어떻게 선호하는 지에 대해 파악해야 합니다. 제이디파워에 따르면, 여전히 프리미엄 브랜드가 대중 시장 브랜드보다 상품성 만족도가 더 높지만(870점 대 838점), 대중 시장 브랜드의 경우 1점이 개선되었습니다. BEV(배터리 전기차)의 경우, 올해 테슬라 외 BEV 소유자의 상품성 만족도는 평균 877점으로 테슬라의 평균 870점에 비해 더 높았으며, 가솔린 차량 소유자의 상품성 만족도는 평균 842점이고 플러그인 하이브리드의 경우 841점인 것으로 나타났습니다. 테슬라는 기타 EV와 별도로 집계되었으며, 지난해 테슬라의 878점은 이번 조사에서 가장 높은 점수에 해당합니다. 흥미로운 점은 테슬라가 2022년~2023년 사이 9점 하락한 데 이어 이번 2023년~2024년 사이에는 7점 하락하여 연속 2년 하락세를 보였다는 점입니다(소유자 정보에 대한 제이디파워의 접근 제한으로 인해, 테슬라는 따로 집계됨). 테슬라 외 BEV의 상승세는 주행 거리가 길고 인테리어가 개선된 전통적인 자동차 제조사의 최신 BEV로 인한 것입니다. 포르쉐가 1위(891점)를 탈환했고, 뒤를 이어 재규어(886점)와 랜드로버(882점)가 2위와 3위를 차지했습니다. 모든 대중 브랜드는 프리미엄 브랜드보다 점수가 낮았으며, 미니가 858점으로 1위를 차지했고, 램(854점), 기아(853점), 현대(846점)가 그 뒤를 이었습니다. 프리미엄 브랜드의 경우 평균 870점(1년 전에 비해 1점 하락)을 기록했으며, 대중 브랜드의 경우 평균 838점(2023년에 비해 1점 상승)을 기록했습니다. 가장 점수가 낮았던 주류 브랜드는 미쓰비시(721점), 스바루(828점), 지프(828점)였습니다. 아우디(847점), 아큐라(851점), 볼보(856점)는 가장 낮은 점수를 기록한 프리미엄 브랜드였습니다. 이 조사에서는 신차 소유자의 피드백을 통해 37개 측정 항목에 대한 고객 만족도가 평가되었습니다. 자동차 제조사와 해당 차량은 1,000점을 기준으로 점수가 평가되었으며, 점수가 높을수록 만족도가 높음을 나타냅니다. 올해 조사는 2023년 4월~2024년 2월 사이 등록된 차량을 기준으로 2023년 7월~2024년 5월 사이에 실시된 설문조사에서 차량 소유 기간이 90일 이상인 2024년형 차량 구매자 또는 리스 이용자 99,144명의 응답을 토대로 수행되었습니다.

의미: 제이디파워 연례 APEAL 조사 등의 다양한 조사는 자동차 제조사가 차량을 판매할 때 차량에 대한 제3자 근거 자료로 활용될 뿐만 아니라 차량에 대한 소비자 피드백의 소스로도 활용됩니다. APEAL 조사는 고객 만족도의 척도입니다. 이 조사는 차량의 물리적 품질을 측정하는 것이 아니라, 신차에 대한 고객의 정서적 반응을 평가합니다. 이 연구 결과는 미국 시장에서의 브랜드 판매 실적을 반영하는 것이 아닙니다. 테슬라 외 BEV의 성능 향상은 이러한 제품들이 충분한 생산용량을 확보할 경우 궁극적으로 테슬라와 경쟁할 수 있음을 시사하는 단서가 될 수 있습니다.

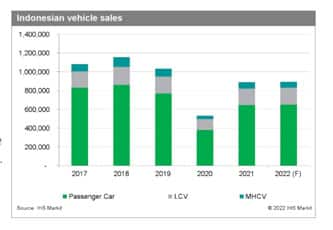

인도네시아 정부, 하이브리드 차량에 대한 인센티브 도입 모색 중

2024년 7월 25일

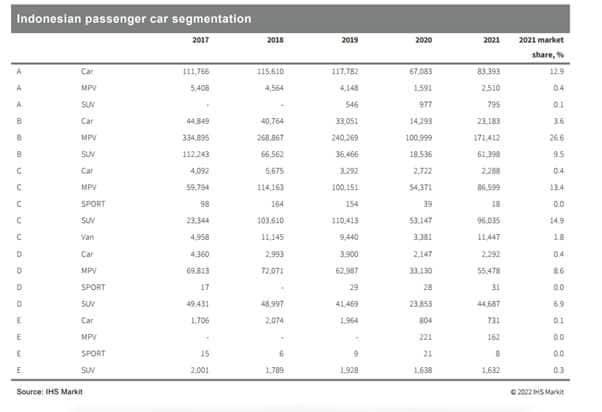

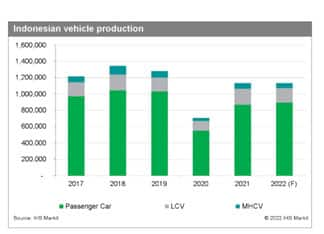

인도네시아 경제조정부의 아이르랑가 하르타르토(Airlangga Hartarto) 장관이 인도네시아의 EV(전기차) 추진에 발맞춰 하이브리드 차량에 대한 인센티브 도입 계획을 발표했다고 안타라 뉴스(ANTARA News)가 보도했습니다. 하르타르토 장관은 현재 진행 중인 2024 GAIKINDO 인도네시아 국제 오토쇼(GIIAS)에서 "현재 인센티브 프로그램을 준비 중"이라고 말했습니다. 현재 인도네시아에서는 하이브리드 차량의 경우 6%~12%의 사치품 판매세(PPnBM)가 부과되지만, BEV(순수 배터리 전기차)의 경우 40%의 최소 국내 부품 탑재 수준을 충족하는 차량에 대해 PPnBM가 부과되지 않고 정부가 부담하는 10%의 부가가치세(VAT) 등의 인센티브가 제공됩니다. 이노네시아 산업부의 아구스 구미왕 카르타사스미타(Agus Gumiwang Kartasasmita) 장관은 시장 침체를 해소하고 판매를 촉진하기 위한 목적으로 관련 정부 기관에 하이브리드 차량에 대한 재무적 인센티브를 제안할 것임을 밝혔습니다. 인센티브가 지급되는 주 대상은 저탄소 배출 차량과 특정 현지 부품 요구사항을 충족하는 차량이 될 것으로 예상됩니다.

의미: 하이브리드 차량을 대상으로 한 인센티브가 도입됨으로써 하이브리드 차량과 순수 전기차에 대한 인도네시아의 기존 세금 구조 간 불균형이 해소될 수 있습니다. 하이브리드 차량에 인센티브를 제공함으로써 인도네시아 정부는 다양한 유형의 전기차 및 저탄소 배출 차량의 공정 경쟁 환경을 조성하고 더 균형 잡힌 시장을 촉진하는 것을 목표로 합니다. 이 추진 과제는 탄소 배출을 줄이고 지속 가능한 운송 솔루션을 촉진하기 위한 인도네시아 정부의 광범위한 전략과도 일치합니다. 제안된 인센티브는 인도네시아의 하이브리드 자동차 시장에 상당한 활력을 불어넣을 것으로 기대됩니다. 최근 인도네시아 정부는 EV 부문을 활성화하기 위한 목적으로 몇 가지 인센티브를 도입했습니다(인도네시아: 2023년 12월 13일:인도네시아, 투자 유치를 위해 EV 수입에 대한 세금 규제 완화 참조).

싱가포르 LTA, 2025년부터 디젤 차량 및 택시의 신규 등록 중단

2024년 7월 24일

싱가포르 육상교통청(LTA)은 2025년 1월 1일부터 신규 디젤 승용차와 택시의 등록 중단을 발표했다고 비즈니스 타임스가 보도했습니다. 하지만 밴, 픽업, 경량 트럭 및 대형 트럭 등의 디젤 구동 상용차에는 이 규정이 적용되지 않습니다. 자동차 제조사들도 싱가포르에서 디젤 모델을 단종했으며, 공식적으로 등록된 모델은 단 2종에 불과합니다. 기존 디젤 차량 소유자는 COE(자격 증명서)를 갱신할 수 있지만, 갱신을 억제하기 위해 더 높은 도로세가 부과될 예정입니다. 이 정책은 연식이 10년을 초과하는 차량에 대해 도로세 할증료를 부과하는 기존 정책의 일환입니다.

의미: 이 조치는 2040년까지 모든 차량을 청정 에너지로 전환하겠다는 싱가포르의 비전에 따른 조치입니다(싱가포르: 2024년 2월 19일:싱가포르 정부, 2040년까지 내연기관 차량의 단계적 퇴출 모색 참조). 싱가포르 정부는 2030년까지 전국에 6만 개의 EV 충전소를 설치할 예정이며, 이 중 4만 개는 공공 주차장에 설치되고 나머지 2만 개는 사유지에 설치될 예정입니다. 3년 전인 2021년 3월 의회에서는 환경 지속 가능성을 위한 정부 계획에 대한 토론 중에 오염 차량의 점진적인 퇴출 결정이 발표되었다고 보도는 덧붙였습니다. 2021년 이후 디젤 자동차와 택시는 신규 등록의 1% 미만을 차지했으며 택시 회사들은 주로 하이브리드 동력 차량을 도입했습니다.

미국 대선 후보 트럼프, 미국 내 중국 OEM에 대한 의견 제시, 바이든 대통령 후보 사퇴

2024년 7월 22일

2024년 11월로 예정된 미국 대통령 선거가 열기를 더해 가며 자동차 산업에 큰 영향을 미칠 것으로 예상됩니다. 공식적으로 공화당 대통령 후보로 지명된 공화당 전당대회에서 도널드 트럼프(Donald Trump)는 자동차 산업에 대한 자신의 의견과 중국 본토 자동차 제조사의 잠재력을 언급하는 등 다양한 의견을 제시했습니다. 이전과 마찬가지로, 트럼프의 발언은 알려진 사실과 완전히 일치하지는 않습니다. 오토모티브 뉴스 및 기타 언론 매체에 따르면, 트럼프는 "지금 현재도 중국은 미국에서 판매할 자동차를 생산하기 위해 멕시코 국경 너머에 대규모 공장을 짓고 있다"고 말한 것으로 전해졌습니다. 트럼프는 공약으로 "그러한 공장들은 미국에 건설될 것이고 그러한 공장에서는 미국인이 일할 것"이라고 말했습니다. 트럼프는 그러한 자동차가 미국으로 유입되는 것을 막기 위해 최대 200%의 관세를 부과할 것이라고 위협했습니다. 트럼프는 또한 '자동차 제조산업의 재부흥'과 '신속한 재부흥'을 약속했습니다. 이와 관련하여 트럼프는 EV(전기차) 의무도 폐기할 것이며, 이를 통해 “미국 자동차 산업의 완전한 소멸을 방지할 수 있을 것”이라고 언급했습니다. 2024년 7월 21일, 조 바이든(Joe Biden) 대통령은 대선 레이스에서 사퇴하고 현 부통령인 카말라 해리스(Kamala Harris)를 차기 미국 대통령으로 지지했습니다. 바이든의 지지 이후 해리스는 바이든을 대신해 출마할 것이라고 발표했습니다.

의미: 2020년 대선과 마찬가지로, 이번 선거는 미국의 산업 전반, 특히 미국 자동차 산업에 광범위한 영향을 미칠 것으로 예상됩니다. 이 기사의 작성 시점에는 아직 최근의 활동에 대한 완전한 분석이 없지만, 대략적인 윤곽은 그려져 있습니다. 트럼프의 공약에는 배기가스 규제를 철회하고 현재까지 바이든 대통령의 방식과는 다른 방식으로 중국 본토 소재 자동차 제조사의 미국 자동차 산업에 대한 잠재적 위협을 해결하는 것이 포함됩니다. 두 후보 모두 중국 본토 소재 자동차 제조사의 강점으로 인한 리스크가 있는 것으로 판단하고 있지만, 완전히 동일한 접근법을 취하고 있지는 않습니다. 여기에는 정치적 견해의 차이뿐만 아니라 상황의 복잡성도 반영됩니다. 바이든 행정부는 관세를 인상하는 한편, 중국에 본사가 소재한 기업이 25% 이상 소유하거나 지배하는 기업에 대한 세금 인센티브를 억제하여 미국 정부가 외국인 소유 투자에 재무적 지원을 제공하는 것을 방지했습니다. 전기차 의무화 가능성과 관련하여 미국 환경보호국(EPA)이 정한 배출 요건을 충족하려면 전기차가 충분해야 하지만, 바이든은 이를 직접 발표하지 않았습니다. 고령에 대한 우려와 다른 민주당 지도자들의 요청에 따라 바이든은 사퇴했습니다. 지금의 늦은 시점에 바이든이 사퇴하는 것은 위험이 있지만, 민주당 지도부는 바이든이 대선에서 승리할 것이라고 생각하지 않고, 이제라도 승리할 수 있는 후보를 내세우고 새로운 후보자가 신속하게 주목을 끌 수 있도록 하는 것이 급선무입니다. 공화당 전당대회는 7월 15일이 속한 주에 트럼프의 후보 지명을 공식 선언했지만, 민주당 전당대회는 2024년 8월 19일이 속한 주에 열릴 예정입니다. 대통령 선거는 2024년 11월 5일에 실시될 예정입니다.

EU, 중국 자동차 수입 관세 결정 연기 - 보도

2024년 5월 31일

EU의 법률 집행 기관인 유럽위원회가 중국산 자동차 수입품에 관세를 적용할지 여부에 대한 결정을 6월 9일 유럽의회 선거 이후로 연기하기로 결정했다고 로이터 통신이 보도했습니다. 원래 유럽 집행위는 6월 5일에 중국 OEM이 인위적으로 저렴하게 자동차를 생산한 후 유럽으로 수출하여 현지 제조사보다 낮은 가격으로 판매하는 보조금 의혹에 대한 조사 결과를 발표할 예정이었습니다. 그러나 이 소식을 최초로 보도한 독일 잡지 슈피겔은 이번 발표 연기는 이 문제를 선거운동 국면에서 제외하기 위한 조치라고 말했습니다.

의미: 이번 결정 일정에 정통한 한 소식통은 로이터 통신과의 인터뷰에서 조사 결과 및 잠정 보조금의 새로운 발표 날짜가 6월 10일이라고 말했지만, 이 소식통은 조사 결과를 요약한 문서가 마지막에 변경되어 연기가 늦춰진 다른 이유가 있다고 밝혔습니다. 중국 정부는 조사위원회가 "불합리"하며 국제 규칙에 부합하지 않는다며 조사를 종료할 것을 촉구했습니다. 2023년 10월 4일 공식적으로 시작된 이 조사는 최장 13개월 동안 진행될 수 있습니다. 9개월 동안 진행되는 조사 기간 이후에 유럽 위원회는 잠정적인 보조금 금지 관세를 부과할 권한이 있습니다. 이와 관련하여 유럽 위원회는 세 곳의 중국 전기차 제조사에 보조금 조사를 위한 충분한 정보를 제공하지 않았다고 경고했습니다.

인도, 3차 FAME 인센티브 제도 발표 예정 - 보도

2024년 5월 29일

인도 정부의 FAME(Faster Adoption and Manufacturing of Hybrid and Electric Vehicles) 인센티브 제도의 세 번째 버전이 다음 달 새 정부 출범 후 첫 100일 이내에 시행될 예정이라고 ET Auto가 보도했습니다. 약 1,000억 루피(미화 12억 달러)가 투입될 것으로 예상되는 FAME III는 인도에서 전기차(EV)의 채택과 제조를 지속적으로 촉진할 것입니다. 이 제도는 전기 이륜차, 삼륜차, 정부 소유 버스를 대상으로 재정적 인센티브를 제공합니다. 그러나 보도에서는 택시 사업자와 같은 기관 구매자를 포함한 전기차의 포함 여부는 아직 결정되지 않았다고 강조했습니다.

의미: 인도 정부는 2015년 89억 5,000만 루피를 투입하여 이 제도의 첫 번째 단계를 시작했습니다. FAME II는 2019년 4월 3년간 1,000억 루피를 투입하여 시작되었지만, 2019년의 코로나 팬데믹(COVID-19)으로 인해 2024년 3월까지 연장되었습니다. 올해 초 인도 재무부는 이 제도에 150억 루피를 추가로 승인하여 2024년 3월 31일까지 총 1,150억 루피를 배정했습니다. FAME III는 2024년 3월에 종료된 이전 FAME II 제도를 승계합니다. FAME III는 7월까지 4개월 동안 전기 이륜차와 삼륜차의 판매를 지원하기 위해 FAME II 이후 도입된 총 50억 루피 규모의 임시 제도인 전기 모빌리티 촉진 제도(EMPS)를 이어갈 것입니다. FAME III는 첫 2년 동안 판매된 제품을 대상으로 지원될 것으로 예상되며, 이는 FAME II의 5년 유효 기간에서 변경된 것입니다. 이 새로운 제도는 FAME II에서 인센티브를 제공한 7,000대보다 더 많은 전기 버스의 구매에 보조금을 지급할 가능성이 높다고 보도는 밝혔습니다. 현재 FAME III에 대한 제안은 FAME II와 마찬가지로 150만 루피 미만의 전기차에 대해 인센티브를 제공합니다. 승용차가 이 제도에 포함될 경우, 하이브리드 자동차도 가격 상한을 준수하는 조건으로 FAME III에 따른 지원 대상이 될 수 있습니다. 인도 정부는 FAME III를 통해 전기 모빌리티를 장려하고 인도 내 전기차 생태계를 더욱 강화하기 위해 지속적으로 노력할 것입니다. S&P Global Mobility의 데이터에 따르면, 인도의 전기 경차 생산량은 2023년 약 10만 6,000대에서 2030년 약 161만 대로 급증할 것으로 전망됩니다. S&P Global Mobility의 경차 데이터에는 승용차와 경상용차가 포함됩니다.

현대자동차그룹, 네덜란드 정부와 스마트 모빌리티 생태계 조성 파트너십 체결

2024년 4월 24일

현대자동차그룹은 성명서를 통해 네덜란드 정부와 공동으로 현대 및 기아 차량의 스마트 모빌리티 및 연결성 서비스 구현을 촉진하기 위한 파트너십을 체결했다고 밝혔습니다. 이 협력 프로젝트에는 현대자동차그룹의 첨단 차량 플랫폼 사업부, Kia Connect GmbH, 네덜란드가 참여하여, 네덜란드 인프라 시스템과 연계하여 현대와 기아의 인포테인먼트 시스템이 실시간 교통 및 안전 정보를 수신할 수 있도록 할 예정입니다. 수신되는 정보에는 교통사고 정보와 구급차 접근 알림 등이 포함되며, 이를 통해 차량의 안전성을 향상하고 원활한 교통 흐름을 촉진할 수 있습니다. 올해 4분기부터 현대 및 기아 차량의 커넥티드카 서비스를 구독하는 네덜란드 운전자들은 무선(OTA) 기술을 통한 소프트웨어 업데이트를 통해 더욱 안전하고 스마트한 통합 기능을 이용할 수 있습니다. 현대자동차그룹의 장송(Chang Song) 글로벌소프트웨어센터장 겸 사장은 "현대자동차그룹이 네덜란드와의 협업을 통해 연결성 서비스를 강화하고 차량 내 고객 편의성을 향상할 계획입니다. 공유 데이터는 도로 안전을 개선하는 동시에 이 프로젝트는 그룹의 스마트 모빌리티 및 연결성 서비스 및 기능을 전 세계적으로 개발하는 데에도 도움이 될 것"이라고 말했습니다.

의미: 이번 파트너십은 SDx(software-defined everything)로 전환하고 소프트웨어와 인공지능이 주도하는 사용자 중심의 모빌리티 생태계 조성이라는 현대자동차그룹의 전략에 부합하는 것입니다. 현대자동차그룹은 2025년까지 18조 원을 투자해 현대 및 기아의 모든 차량을 소프트웨어 정의 차량(SDV)으로 전환할 계획입니다(한국: 2022년 10월 13일:현대자동차그룹, 소프트웨어 정의 차량 및 투자 계획 발표 참조). 지난해 현대자동차그룹 산하 자율주행 모빌리티 사업부 42dot은 소프트웨어 정의 차량을 위한 글로벌 소프트웨어 센터 설립 계획을 발표했습니다(한국: 2023년 6월 5일:42dot, 현대자동차의 지원으로 소프트웨어 정의 차량을 위한 글로벌 소프트웨어 센터 설립

독일 및 중국, 자율주행 및 커넥티드 주행에서의 협력을 위한 공동 선언문에 서명

2024년 4월 18일

독일과 중국은 중국에서 독일로의 데이터 전송을 활성화하는 것에 중점을 두고 자율주행 및 커넥티드 주행 부문에서 협력한다는 공동 선언에 서명했다고 로이터 통신이 보도했습니다. 양국은 자율주행 개발 과정에서 생성되는 데이터를 관리하기 위한 공동 표준과 규칙을 수립하는 것을 목표로 하고 있습니다. 독일 자동차 산업 협회(Verband der Automobilindustrie[VDA])는 이 협력을 통해 개발 및 생산에서 자원을 절약할 수 있을 것으로 기대하고 있습니다.

의미: 자율주행차(AV)는 라이다 및 기타 센서를 통해 차량 주변 환경에 대한 정보를 비롯해 탑승자와 운전자의 행동에 대한 광범위한 데이터를 수집합니다. 또한, 휴대폰 및 기타 장치에 연결하여 차량에서 운전자에 대한 데이터를 수집하는 경우가 점차 증가하고 있습니다. 자율주행 및 커넥티드 주행에 대한 독일과 중국의 공동 선언은 유럽연합과 미국이 중국 기술의 자국 시장 진출 및 현지 데이터 수집과 관련된 보안 위험에 대한 우려를 표명하고 있는 상황에서 발표된 것입니다. 한편, 중국은 데이터 관리에 대한 감독을 강화하여 대부분 산업에서 데이터를 해외로 전송하기 전 허가를 획득할 것을 요구하고 있습니다. 처음에 중국 규제 당국은 스마트 차량의 해외 데이터 전송을 금지하는 방안을 제안했지만, 이후 기업들의 불만이 접수됨에 따라 입장을 완화하려는 의지를 나타냈습니다.

인도 정부, BS VII 및 CAFE III 배출 기준 발표 준비 중

2024년 4월 17일

인도 정부는 엄격한 바라트 스테이지(Bharat Stage, 이하 BS) VII 및 기업평균연비규제(Corporate Average Fuel Efficiency, 이하 CAFE) III 배출 기준의 시행 계획을 수립 중이라고 ET Auto가 보도했습니다. 이러한 기준은 교통 부문의 지속 가능성을 위한 향후 5개년 로드맵의 일부이지만, 이 보도에서는 조기 시행을 위한 초기 작업이 시작되었다는 내용이 강조되었습니다. 인도 내 차량에 대한 BS 기준은 유럽 전역에 적용되는 유럽의 '유로' 배기가스 배출 기준과 유사합니다. 한편, 자동차 제조사의 전체 차량군에 적용되는 CAFE 기준은 회계연도에 모든 차량에서 발생하는 총 CO2 배출량을 제한합니다. 이러한 기준은 제조사가 더 효율적이고 오염을 적게 배출함으로써 높은 연비의 차량을 생산하도록 장려합니다. 2018년 고시된 CAFE 기준은 2단계로 시행되어 2022~23년까지 CO2 배출량 130g/km, 2022~23년 이후에는 113g/km를 목표로 하고 있습니다.

의미: 이 조치는 차량으로 인한 대기 오염을 억제하려는 인도 정부의 노력에 부응하는 조치입니다. 이 조치의 목표는 인도의 배출 기준을 유로 배출 기준에 맞추는 것입니다. 유럽위원회는 2025년 7월부터 승용차에 대해 유로 7 기준을 시행하고 2027년부터는 버스와 트럭에 대해서도 유로 7 기준을 시행할 계획입니다. 인도가 유사한 기준을 도입하는 목표는 배기가스 배출을 통제하고 '인도산' 차량의 유럽 수출 촉진이라는 두 가지 목적을 달성하기 위한 것입니다. 하지만 이러한 전환을 위해서는 석유 업계 및 자동차 업계와의 상당한 협력이 필요하며, 두 업계 모두에서 연료 품질을 향상하고 이러한 변화를 수용하기 위한 막대한 투자가 필요합니다. 도로교통부는 유로 7을 마무리하면서 동시에 BS VII 기준에 대한 논의를 시작했습니다. 작년 니틴 가드카리(Nitin Gadkari) 교통부 장관은 자동차 업계에 BS VII 준수 차량을 선제적으로 준비할 것을 촉구했습니다. 엄격한 배기가스 배출 기준과 CAFE 기준은 인도의 전기차 보급을 촉진할 것으로 예상됩니다. 보도에서는 인도의 에너지 관련 CO2 배출량 중 12% 이상을 도로 운송 부문이 차지하는 상황에서 이러한 움직임은 더 깨끗한 도시 공기를 향한 중요한 진전이라고 강조했습니다.

유로 7: 유럽이사회, 승용차, 승합차 및 트럭에 대한 신규 배기가스 배출 규정 채택

2024년 4월 16일

이 입법안은 유럽의회의 입장에 대한 유럽 이사회의 승인에 따라 채택되었습니다.

4월 12일, 유럽 이사회는 도로 운행 차량에 대한 신규 배기가스 배출 제한 및 배터리 내구성에 대한 규정이 포함된 유로 7 규정을 채택했다고 발표했습니다.

유럽 이사회의 규정 채택은 정책 결정 절차의 마지막 단계입니다.

유럽 의회가 채택한 법안은 승용차, 승합차, 대형차를 단일 법률로 통합하여 배기가스와 제동장치에서 발생하는 대기오염물질의 배출량을 추가적으로 낮추는 것을 목표로 합니다.

유로 7 규정은 2022년 11월 유럽위원회에서 처음 발표되었습니다. 유럽 이사회는 2023년 9월 입장을 채택했습니다. 2023년 12월 말, 유럽 이사회와 유럽 의회는 이 문제에 대한 잠정적인 정치적 합의에 도달했습니다.

유럽 이사회는 언론 발표를 통해 이 입법안은 유럽 의회의 입장에 대한 유럽 이사회의 승인에 따라 채택되었다고 밝혔습니다.

이 규정은 유럽 의회 의장과 유럽 이사회 의장이 서명한 후 유럽 연합 관보에 게재되며, 게재 후 20일이 되는 날부터 발효됩니다.

규정 적용일은 다음과 같이 해당 차량의 종류에 따라 다릅니다.

a) 새로운 유형의 승용차 및 승합차의 경우 30개월, 신규 승용차 및 승합차의 경우 42개월

b) 새로운 유형의 버스, 트럭 및 트레일러의 경우 48개월, 신규 버스, 화물차 및 트레일러의 경우 60개월

c) 승용차 및 승합차에 장착되는 새로운 시스템, 부품 또는 별도 기술 장치의 경우 30개월, 버스, 화물차 및 트레일러에 장착되는 새로운 시스템, 부품 또는 별도 기술 장치의 경우 48개월

유로 7 규정은 도로 주행 차량의 배기가스 배출과 타이어 마모 및 제동장치 입자 배출과 같은 기타 유형 배출에 대한 규칙을 설정합니다. 또한 배터리 내구성에 대한 요구사항도 도입되었습니다.

승용차와 승합차의 경우, 신규 규정은 기존의 유로 6 배기가스 배출 제한을 유지하되 고체 입자와 관련하여 더 엄격한 요구사항이 도입되었습니다.

대형 버스와 화물차의 경우 아산화질소(N2O)와 같이 지금까지는 규제되지 않았던 오염 물질을 포함하여 다양한 오염 물질에 대해 더 엄격한 제한이 적용되었습니다.

그리고 유로 7에는 제동 시 발생하는 입자 배출에 대해 더 엄격한 제한이 도입되고 전기차에 대한 특정 제한사항도 적용되었습니다. 또한 새로운 규정에서는 주행 거리와 수명의 측면에서 모든 차량에 대해 더 엄격한 수명 요구사항이 포함되었습니다.

영국, 전기차 투자 유치 및 R&D 프로젝트 추진을 목표로 코번트리 소재 Greenpower Park 공식 개소

2024년 3월 28일

이 시설은 여러 아시아 배터리 제조사들이 이미 입주를 적극적으로 고려하는 등 뜨거운 관심을 받고 있습니다.

Greenpower Park의 3월 27일 발표에 따르면, 영국 정부는 영국 코번트리에 전동화 및 청정에너지 기술 센터 Greenpower Park를 공식 출범한 것으로 알려졌습니다.

Greenpower Park는 영국을 녹색 산업 혁명의 중심지로 육성하고, 민간 투자를 유치하며, 연구 개발 및 혁신 프로젝트를 추진하고, 웨스트미들랜드 지역에 새로운 일자리를 창출하는 것을 목표로 하고 있습니다.

Greenpower Park는 계획이 수립된 West Midlands Gigafactory를 핵심 기업으로 유치할 예정입니다. 기가팩토리는 '더 지속 가능한 청정 에너지 미래로의 전환 선도'라는 영국의 목표를 견인하기 위해 산업, 주요 학술 기관 및 이해관계자가 참여하는 세계 최고의 협업을 육성할 수 있도록 설계된 야심 찬 프로젝트입니다.

영국 정부의 목표는 코번트리에 위치한 Greenpower Park 캠퍼스에서 종단간 전동화 및 청정 에너지 생태계를 조성하는 것이며, 이 캠퍼스는 영국 내에서 최대 60GWh 용량의 대규모 배터리 생산 시설 계획이 승인된 유일한 시설입니다. 최대 60GWh 용량은 전기차 60만 대 분에 해당합니다.

Greenpower Park 캠퍼스는 투자 지역 지위, 승인된 계획 허가 및 개발을 시작하기 위한 전례 없는 지역 인센티브 패키지의 결합을 통해 독특한 인센티브 패키지로 새로운 비즈니스 및 제조 시설 개발을 지원할 것으로 기대됩니다.

언론 보도에 따르면, 영국 정부는 이 신규 시설을 통해 유례없는 25억 파운드의 국내 투자를 유치하고 이 지역에 고도로 숙련된 일자리 6,000개를 창출하는 것을 목표로 하고 있는 것으로 알려졌습니다. 그리고 보도에서는 이 시설은 여러 아시아 배터리 제조사들이 이미 입주를 적극적으로 고려하는 등 뜨거운 관심을 받고 있다고도 덧붙였습니다.

인도, 신규 글로벌 업체 유치와 투자 가속화를 목표로 전기차 정책 개정

2024년 3월 29일

주목할 사항으로, 새로운 전기차 정책은 2030년까지 배출량 45% 감축 및 2070년까지 순배출 제로 달성이라는 인도의 기후 목표와도 일치합니다.

3월 15일 인도 상공부가 발표한 보도자료에 따르면, 인도 연방 정부는 세계 3위 자동차 시장인 인도에 글로벌 전기차 제조사의 투자를 유치하고 현지 제조 시설을 건설하며 핵심 부품의 현지화를 확대하는 것을 목표로 하는 새로운 전기차 정책을 승인한 것으로 알려졌습니다.

새롭게 떠오르고 있는 전기차 분야에 대한 투자를 가속화하기 위한 이 신규 제도는 수입품에 대한 의존도를 줄이는 동시에 현지 제조를 장려하는 인도 중앙 정부의 Make in India 이니셔티브에 부합하는 제도입니다. 또한, 인도 정부는 원유 수입량 감축, 무역 적자 개선, 특히 대도시의 대기 오염 감소를 목표로 자동차 제조사들이 전기차 생태계를 구축하여 여러 세그먼트에 걸쳐 전기차의 대규모 도입을 가속화하도록 장려해 왔습니다.

인도 정부는 새로운 제도에서 3년 이내에 인도에 전기차 제조 공장을 설립하는 것을 조건으로 운임보험료포함 가격조건(CIF) 가격이 3만 5천 달러 이상인 전기 자동차에 대해 총 5년간 완전 미조립 물품(CKD)의 수입 관세를 70%에서 15%로 인하했습니다. 따라서 적격 자동차 제조사는 최소 415억 루피(약 5억 달러)를 투자해야 합니다. 이에 따른 일정으로는 인도 현지에 생산 공장을 설립하고 인도 중공업부의 승인서 발급일로부터 3년 내에 현지 비중 25%의 전기차 상업 생산을 개시한 뒤 5년 내 50%의 국산화율을 달성해야 합니다.

새로운 전기차 정책에 대한 간략한 요약은 다음과 같습니다.

a) 최소 투자 필요 금액: 415억 루피, 최대 투자 금액에는 제한이 없습니다.

b) 제조 일정: 인도에 제조 시설을 설립하고 3년 내에 전기 승용차의 상업 생산을 개시하고, 최대 5년 내에 국내 부가가치(DVA) 50%를 달성해야 합니다.

c) 제조 중 DVA: 3년 차까지 25%, 5년 차까지 50%의 국산화율을 달성해야 합니다.

d) 제조사가 3년 이내에 인도에 제조 시설을 설립하는 것을 조건으로, 최소 CIF 가격이 35,000달러 이상인 차량에 대해 총 5년 동안 15%의 관세(CKD에 적용됨)가 적용됩니다.

e) 수입이 허용되는 총 전기차 대수에 대한 관세 인하 한도는 투자 금액 또는 648억 4천만 루피(생산 연계 인센티브[PLI] 제도에 따른 인센티브와 동일) 중 더 낮은 금액으로 제한됩니다. 투자 금액이 8억 달러 이상인 경우 연간 8,000대 이하의 비율로 최대 전기차 4만 대까지 허용됩니다. 미사용 연간 수입 한도의 이월은 허용됩니다.

f) 기업의 투자 약정은 관세 인하를 대신하여 은행 보증으로 뒷받침되어야 합니다. 제도의 지침에 따라 정의된 DVA 및 최소 투자 기준이 충족되지 않는 경우 은행 보증이 적용됩니다.

주목할 사항으로, 새로운 전기차 정책은 2030년까지 배출량 45% 감축 및 2070년까지 순배출 제로 달성이라는 인도의 기후 목표와도 일치합니다.

인도의 자동차 산업은 현재 약 1,510억 달러의 시장 규모를 형성하고 있으며 2030년까지 2배에 해당하는 3,000억 달러 규모로 성장할 것으로 예상됩니다. 자동차 산업은 현재 인도 GDP 성장률의 약 7%에 기여하고 있습니다.

이 신규 제도는 전기 이륜차 및 삼륜차의 판매를 장려하기 위해 최근 도입된 전기 모빌리티 프로모션 제도(EMPS) 2024를 보완합니다. 약 50억 루피의 예산이 투입되고 기존 FAME-2 제도를 대체하는 EMPS 2024는 전기 이륜차 및 삼륜차의 보급을 추가적으로 촉진하는 동시에 보조금을 점진적으로 줄이는 것을 목표로 하고 있습니다. EMPS 2024 제도는 전기 승용차에는 적용되지 않습니다.

또한, 인도 정부는 PLI 제도에 따른 인센티브를 통해서도 현지 배터리 생산을 지원하고 있습니다. 2021년 5월에 처음 시작된 첨단 화학 전지(ACC) 배터리 스토리지에 대한 국가 프로그램에는 1,810억 루피의 예산이 투입되었습니다.

S&P Global Mobility의 데야 다스(Deya Das) 수석 리서치 애널리스트(배터리 부문)는 "이 정책은 정부와 세계 최대 전기차 제조사 중 한 곳인 테슬라가 수개월간 힘겨운 협상을 진행하여 수립된 결과물입니다. 이전에 테슬라는 인도 시장에 진출하기를 원했지만, 높은 수입 관세로 인해 계획이 지연되었습니다. 최근에는 또 다른 전기차 제조사 빈패스트도 2년간 한시적으로 제한 수량에 대한 수입 관세 인하를 요청한 바 있습니다. 현재 수입 관세는 [완전 조립품] 가격이 4만 달러 이상 자동차의 경우 100%이고, 4만 달러 미만의 경우 70%입니다. 이 정책의 발표 이후, 테슬라의 인도 시장 진출이 곧 이루어질 것으로 예상됩니다"라고 말했습니다.

앞서 2월 초, 빈패스트는 타밀나두주에 인도 최초의 전기차 제조 시설 착공을 공식 발표했습니다. 빈패스트는 제조 시설을 건설하는 동안 고객들이 제품을 접할 수 있도록 인도에 자동차를 수입할 계획입니다.

다스에 따르면, 향후 인도 시장에서 전기차 수요가 증가할 것으로 예상됨에 따라 새로운 전기차 제도는 다른 해외 전기차 제조사도 인도에 제조 시설을 설립하기 위한 유인책의 역할을 할 수 있을 것입니다.

전기차 핵심 부품, 특히 배터리의 국산화와 관련하여 다스는 "국산화 추진으로 국내는 물론 글로벌 배터리 제조사들의 셀 제조 시설 투자에 대한 관심을 이끌어낼 수 있을 것으로 기대합니다. 인도 정부는 인도 내 셀 제조를 촉진하기 위해 배터리 PLI 제도(PLI-ACC 제도)를 발표한 바 있습니다. 인도 내 셀 제조사들은 이 분야에 대한 전문성과 경험 부족으로 인해 대부분 해외 기업과의 협력을 통해 기술 지원을 받고 있습니다. 주요 원자재를 조달할 수 없다는 점과 공급망의 어려움은 글로벌 배터리 제조사들이 아직 인도에 시설을 설립하지 않는 주요 이유입니다. 하지만 인도 내 배터리의 수요가 증가하고 현지화 목표를 달성하기 위해 셀 제조에 더 많은 투자가 이루어질 것으로 예상됩니다."라고 말했습니다.

중국 정부, 스텔란티스와 립모터 간 합작사 승인 - 리포트

2024년 3월 07일

중국 정부가 스텔란티스와 중국 자동차 제조사 립모터 간 합작사(JV) 제안을 승인한 것으로 알려졌습니다. 로이터 통신은 이 사안에 정통한 두 명의 소식통으로부터 이러한 소식을 전해 들었다고 밝혔습니다. 한 소식통은 중국 국가발전개혁위원회(NDRC)가 이 거래의 승인을 결정했지만, 다른 시장에서는 아직 규제 당국의 승인을 대기 중이라고 덧붙였습니다. 립모터는 목요일 뉴스에 발표된 성명에서 합작사의 경영진이 이미 구성되었으며, 독일, 프랑스, 이탈리아 및 스페인에서 립모터 C10의 판매가 곧 시작될 예정이라고 밝혔습니다. 그러나 립모터는 NDRC의 승인과 관련한 로이터의 확인 요청에 답하지 않았습니다. 스텔란티스도 이 사안에 대한 논평을 거부했으며, 로이터 통신은 NDRC의 대표자와 연락이 닿지 않았다고 전했습니다.

의미: 이번 합작사 설립은 스텔란티스가 작년에 발표한 배터리 전기차(BEV) 분야의 중국 스타트업 립모터에 대한 투자와 연계된 것입니다. 두 회사는 15억 유로를 투자해 립모터 지분의 약 20%를 인수하는 한편, 중화권 외 지역에서 립모터 제품의 수출 및 판매, 제조에 대한 독점권을 보유하게 될 합작사 립모터 인터내셔널을 설립할 계획입니다(중국-프랑스-이탈리아-미국: 2023년 10월 26일: 스텔란티스, 립모터에 15억 유로를 투자하여 중국 전기차 스타트업 립모터의 전 세계 판매 확대를 위한 합작사 설립 예정 참조). NDRC의 승인 여부가 확정되지 않았고 기타 승인도 아직 대기 중인 것으로 알려졌지만, 최근 립모터 C10의 출시와 관련된 언급을 통해 승인에 가까워진 것으로 판단됩니다. 실제로 립모터는 올해 하반기에 차량 선적이 시작될 것이라고 언급한 바 있습니다. 아직 합작사가 어떤 방식으로 유럽 시장에 립모터 제품을 판매할지 확실하지 않지만, 이미 립모터는 15번째 브랜드라는 점에서 온라인에서 또는 기존 스텔란티스 딜러를 통해 판매될 가능성이 있습니다. 최근 유럽연합 집행위원회는 역내로 수입되는 중국산 BEV에 관세를 부과하겠다고 밝혔는데, 이는 립모터 제품의 가격 경쟁력 저하 요인이 될 수 있으며(프랑스-독일-이탈리아-스페인: 2024년 3월 6일: EU, 중국산 BEV에 대한 소급 관세 부과 가능성 있어 – 리포트 참조) 스텔란티스는 중장기적으로 유럽에서 보유하고 있는 생산 시설의 일부를 활용하여 립모터 제품을 생산할 것으로 예상됩니다.

EU, 중국산 BEV에 대한 소급 관세 부과 가능성 있어 - 리포트

2024년 3월 06일

로이터 통신에 따르면, 유럽연합이 중국 배터리 전기차(BEV)에 대한 유럽연합 집행위원회의 조사 결과, 불공정 지원을 통한 혜택 제공이 사실로 밝혀지면 소급 관세가 부과될 수 있는 것으로 알려졌습니다. 화요일(3월 5일) 발표된 집행위원회의 문서와 로이터 통신이 입수한 자료에 따르면, 중국 BEV 업체들이 보조금을 수령했다는 충분한 증거가 있으며, 조사가 시작된 2023년 10월 이후 수입 규모가 전년 대비 14% 증가한 것으로 나타났습니다. 또한 세관은 EU의 공식 관보에 해당 제도가 등록된 다음날부터 중국 BEV 수입에 대한 등록을 시작할 것이라고 밝혔습니다. 그리고 보도에서는 이러한 결정은 향후 며칠 내에 이루어질 수 있다고 덧붙였습니다. 이 보도에서는 조사가 11월까지는 마무리될 예정이지만, EU가 7월부터 잠정 관세를 부과할 수 있다고도 언급했습니다.

의미: 중국 BEV에 대한 조사는 2023년 9월 처음 발표되었으며, 10월부터 본격적으로 시작되었습니다(프랑스-독일-이탈리아-스페인: 2023년 9월 14일: 유럽 집행위원회, 중국 BEV의 보조금 위반 조사 시작 참조). 이번 조사가 시작된 배경은 전 세계 브랜드의 중국산 BEV 수입 증가와 자체 개발 제품으로 유럽에 진출하는 중국 자동차 제조사 증가가 그 원인이었습니다. 이번 조사의 목적은 이러한 제품에 대한 중국 정부의 지원과 불공정 관행으로부터 혜택이 있었는지 여부를 조사하는 것이었습니다. 보도에 따르면, 아직 조사 결과가 명확하게 밝혀지지는 않았지만, 해당 제품에 대한 수입 관세를 부과하기 위한 조치가 준비되고 있는 것으로 알려졌습니다. 이 보도와 관련하여 EU 주재 중국 상공회의소는 이러한 움직임에 실망감을 나타내며 수입 급증은 유럽에서 BEV에 대한 수요 증가를 반영하는 것이라고 설명했습니다. S&P Global Mobility는 중국에서 수입되는 모든 파워트레인 유형의 승용차 등록 대수가 2020년 2만 2,100대에서 2023년 43만 6,500대로 증가할 것으로 전망했습니다. 최근의 이러한 흐름을 방지하기 위한 조치가 취해지지 않는다면 2026년 수입량이 117만 8,000대에 달할 것이라는 것이 S&P Global Mobility의 전망입니다. 그러나 일부 제품의 생산이 유럽으로 이전됨에 따라 2027년에는 수입 규모가 다시 감소세로 돌아설 것으로 예상됩니다.

아큐라, 미쓰비시, S&P Global Mobility 자동차 충성도 어워드에서 첫 수상

2024년 2월 15일

S&P Global Mobility는 제28회 연례 자동차 충성도 어워드의 수상업체로 2023년 '제조사 종합 충성도' 부문에서 GM(제너럴 모터스)을 그리고 '브랜드 종합 충성도' 부문에서는 테슬라를 선정했습니다. 올해 어워드에서 신설된 '모델 종합 충성도' 부문에서는 링컨 노틸러스가 선정되었습니다. S&P Global Mobility의 연례 자동차 충성도 어워드는 1월부터 12월까지 미국 소비자들의 신차 구매 활동을 추적한 결과를 바탕으로 선정됩니다.

S&P Global Mobility의 자동차 인사이트 부문 사장 조 라페어(Joe LaFeir)는 "지난 몇 년 동안 고객들은 기존에 선호하는 브랜드가 아닌 다른 브랜드의 신차를 고려하고 구매하는 것을 더 편안하게 여기는 것으로 나타났다"며 "하지만 재고 수준 개선 및 우수한 신제품 출시와 함께 차별화된 마케팅 이니셔티브를 통해 유지율을 개선하려는 OEM의 공동 노력으로 몇 년간 하락세를 보였던 충성도 수준이 안정화되고 있습니다."라고 말했습니다.

S&P Global Mobility의 분석에 따르면, 재고 수준의 지속적인 증가는 2019년 이후 처음으로 소비자들의 자동차 산업 브랜드 충성도 수준에 긍정적인 영향을 미쳤습니다. 신차 구매자의 전반적인 브랜드 충성도는 2023년 51.0%로, 2022년 50.2%에 비해 0.8%p 증가했습니다.

GM의 '제조사 종합 충성도' 부문 수상은 9회 연속으로 선정된 것이며 지난 28년 동안 20번째로 선정된 것입니다. GM이 보유한 대형 스포츠유틸리티차량(SUV) 및 픽업 라인업과 더불어 4개 브랜드에 걸쳐 전개되는 높은 고객 이동 패턴으로 2023년 GM에 대한 충성도 상승이 견인되었습니다.

배터리 전기차(BEV) 구매자 사이에서 테슬라의 인기는 브랜드가 충성도와 점유율 모두에서 성공 요인이 되었습니다. 2023년 테슬라 브랜드는 '브랜드 종합 충성도', '최고 점유율(Highest Conquest Percentage)', '대체 파워트레인 브랜드 충성도(Alternative Powertrain Loyalty to Make)', '다인종 브랜드 충성도(Ethnic Market Loyalty to Make)' 부문에서도 선정되었습니다. 전기차 소유자 사이에서 최근의 테슬라 모델 3와 테슬라 모델 Y의 인기와 더불어 기존 내연기관 차량 소유자를 BEV 분야로 유도하는 브랜드 역량 덕분으로 테슬라는 2년 연속으로 다수의 상을 차지할 수 있었습니다. 테슬라는 2023년 4개의 상을 수상한 업체로 선정되었지만, 2022년에는 모델 Y와 모델 3가 해당 세그먼트에서 상을 수상하면서 5개의 브랜드 상을 수상한 바 있습니다. 2023년 테슬라의 판매량은 증가했지만, 증가 원인 중 일부는 지속적인 가격 조정에 따른 것이었습니다.

S&P Global Mobility는 올해 자동차 충성도 어워드에서 단일 모델의 고객 유지율 리더십에 대한 '모델 종합 충성도' 상을 신설했습니다. 링컨 노틸러스는 2022년과 2023년 '럭셔리 중형 유틸리티(Luxury Mid-Size Utility)' 부문에서 2년 연속으로 수상한 데 이어 신설된 이 부문에서 수상 모델로 선정되었습니다. 2023년에 노틸러스 소유자 중 42% 이상이 다음 차량의 구매 시에도 노틸러스를 선택했습니다. 현재 노틸러스 모델은 2024년 2분기에 추가 기술이 적용된 하이브리드 파워트레인을 제공하는 신형 모델로 교체될 예정이며, 해당 모델은 중국 본토에서 수입될 예정입니다(미국 - 중국: 2023년 4월 18일: 상하이 모터쇼 2023: 링컨, 차세대 노틸러스 출시 참조).

S&P Global Mobility의 충성도 부문 제품 관리 부이사 빈스 팔로마레스(Vince Palomarez)는 "이번 어워드는 고객 유지율 향상을 위한 업계의 경쟁과 노력을 입증합니다. 이 어워드는 실질적으로 사실에 기반한 분석을 반영하여 고객 확보율과 충성도를 파악하고 결정할 수 있으며, OEM 마케팅 담당자와 대행사 협력업체에 로열티 프로그램과 고객 유지율을 개선할 수 있는 지침이 됩니다."라고 말했습니다.

올해 어워드에서는 여러 브랜드가 처음으로 충성도 부문에서 성과를 인정받았습니다. 아큐라는 2023년 브랜드 가용 재고가 전년 대비 크게 증가하여 '충성도가 가장 향상된 브랜드(Most Improved Make Loyalty)' 부문에서 수상업체로 선정되었습니다. 닛산은 재구매 고객 중 37% 이상이 동일한 딜러에서 다음 차량을 구입한 것으로 나타나 '딜러 종합 충성도(Overall Loyalty to Dealer)' 상을 수상했습니다.

미쓰비시는 페이스 리프트된 아웃랜더 플러그인 하이브리드 전기차(PHEV)를 출시하여 2023년 '브랜드 충성도가 가장 향상된 대체 파워트레인(Most Improved Alternative Powertrain Loyalty to Make)' 부문에서 처음으로 수상했으며, 브랜드와 BEV 또는 하이브리드 파워트레인 측면에서 차량 소유자의 유지율이 개선된 브랜드에 수여하는 상을 수상하게 되었습니다.

전망 및 시사점

지난 4년간 자동차 업계는 안정적인 생산량 확보의 측면에서 지속적인 어려움으로 브랜드 충성도가 하락했지만, 2023년부터는 제품 출시 확대와 마케팅을 통해 고객 유지율이 개선되면서 생산량이 안정화되기 시작했습니다. 이를 통해 고객의 브랜드 충성도 수준이 안정화되었습니다. 2020~2022년 사이 신차 구매자들은 이전에 선택한 브랜드가 아닌 다른 모델을 고려 중이고 구매할 것이라는 의향이 증가했지만, 2023년에는 업계 상황이 개선되면서 전체 브랜드 충성도가 51.0%로 증가했습니다. 자동차 산업에서는 소매 판매와 브랜드 충성도가 연간 대비 증가하면서 지속적인 회복세를 나타내고 있습니다. 2023년 미국 내 총 경차 등록 대수는 2022년 1,362만 대에서 12% 증가한 1,532만 대를 기록하여 재고 상황이 개선되었음을 나타냈습니다. 충성도가 개선된 대부분의 차량도 전년 대비 등록 대수가 증가했습니다.

S&P Global Mobility의 연례 자동차 충성도 어워드는 업계 유일의 정보를 토대로 한 어워드로, 2023년 미국 내 1,260만 대의 신규 등록 소매 차량을 분석한 결과로 수상업체를 선정합니다. 충성도는 이전에 신차를 구입한 가구가 동일한 브랜드, 모델 또는 제조사의 다른 신차를 다시 구입하는 경우입니다. 신규 구입 차량은 기존 차량을 대체하거나 가구 차량에 추가되는 차량일 수 있습니다.

S&P Global Mobility는 지난 28년 동안 자동차 충성도를 추적해 왔습니다. 주요 자동차 제조사와 마케팅 협력업체는 이러한 데이터와 분석을 바탕으로 고객 확보 및 유지 등 고객의 구매 행동과 관련된 정보에 기반하여 결정을 합니다. 자세한 내용은 이 링크에서 확인할 수 있습니다.

ACEA, EU의 2035년 내연기관 금지에 이의를 제기하지 않을 것

2024년 2월 28일

Reuters의 보도에 따르면, 유럽자동차제조협회(ACEA)의 현 회장인 루카 디메오 르노 그룹 CEO는 2035년 내연기관(ICE) 신차 판매 금지를 폐지하기 위한 집단적인 법적 이의제기는 없을 것이라고 말했습니다. 올해 유럽 의회 선거 이후 구성될 새 의회가 판매 금지 연기에 우호적인 경우 ACEA가 회원사들을 대신해 전면적인 ICE 판매 금지에 대한 법적 소송을 시도할 가능성이 있다는 이야기가 있었습니다. 그러나 이번 주 제네바 모터쇼에서 열린 기자회견에서 드 메오는 업계가 2035년 금지령을 수용하고 가능한 한 많은 사람들이 이용할 수 있을 만큼 합리적인 가격의 다양한 비내연기관 차량을 개발하는 것을 최우선 과제로 삼아야 한다고 말했습니다. 그는 업계의 책임이 "...업계 선도업체로서... 규제에 반대하지 않는 것"이라고 말했습니다. 그는 "우리는 2035년을 반대하지 않을 것입니다. 이제 우리는 이에 대처해야 합니다."라고 말했습니다. 그러나 그는 ICE 차량에서 배터리 전기차(BEV)로의 완전한 전환이 순조롭게 이루어지거나 OEM에 큰 부담 없이 이루어질 것이라고 지나치게 낙관적으로 언급하지 않았습니다. 그는 2035년 ICE 금지에 대해 "잠재적으로 가능한 일이지만, 올바른 조건이 마련되어야 한다"고 말했습니다. 또한, 드 메오는 업계에 있어 최악의 상황은 규제 불확실성이며, 특히 OEM이 이미 전동화를 위해 막대한 재무적인 투자를 하고 있다는 점을 고려한다면 더욱 그렇다고 말했습니다.

전망 및 시사점

루카 드 메오는 제네바 모터쇼에서 합리적인 가격의 르노 5 BEV 출시 행사에서 연설을 했습니다. 르노는 1996년 클리오가 르노의 B 세그먼트 도심형 자동차로 대체된 이후 처음으로 자동차에 '5'라는 배지를 사용했습니다. 5는 경제성, 편안함, 사용 편의성 덕분에 1972년부터 1996년까지(흥미롭게도 그 긴 기간 동안 단 두 세대만 출시됨) 유럽 도로에서 매우 많이 볼 수 있는 차량이었습니다. 이는 5가 성공을 거두고 더 많은 주류 고객에게 진정으로 합리적인 가격의 엔트리 레벨 BEV라고 어필하기 위해 본받아야 하는 바로 그 가치입니다. 차량 가격은 약 25,000유로 선에서 시작될 예정이며, 이는 BEV에 비해서는 상대적으로 저렴하지만 여전히 많은 사람들이 접근하기에는 어려운 가격이며, 일부 고객이 차량을 구매하기에는 설득력이 떨어지는 186마일의 엔트리 레벨 모델이 출시될 될 것입니다. 240마일 주행 거리 모델도 있지만, 분명 가격이 더 높을 것입니다. 르노는 지난 10년 동안 조에 B 세그먼트 BEV를 제작하고 있으므로, 상대적으로 저렴한 신형 BEV가 이제야 등장한다는 것도 논란의 소지가 될 수 있습니다. 르노는 5세대 모델의 독창적인 레트로 스타일이 큰 호응을 얻고 있지만, 대부분의 얼리어답터와 환경에 관심이 많은 사람들이 이미 BEV를 구입한 시장에서 어느 정도의 판매대수를 기록할 수 있을 지는 지켜봐야 할 것 같습니다. 나머지 잠재 고객은 접근이 훨씬 더 어려울 수 있습니다. 올바른 조건이 마련되어야 한다는 드 메오의 말은 분명 맞는 말이지만, 이는 단순히 입법적인 측면에서의 조건만을 의미하는 것이 아닙니다. EU와 개별 국가는 공공 충전 인프라의 신뢰성을 강화하고 이를 입증할 수 있는 제도를 신속하게 마련해야 하며, 이 기사를 쓴 애널리스트의 의견으로는 도심의 아파트 거주자 또는 길거리 주차장 이용자 등 집에서 자체 드라이브 또는 차고를 이용할 수 없는 사람들을 위해 가정용 충전 시설을 제공하는 것에 훨씬 더 중점을 두어야 합니다. 그러나 지방 정부, 중앙 정부, 초국가적 정부만 이에 앞장서야 하는 것은 아닙니다. 더 많은 주류 고객에게 BEV를 판매하는 방법에 대한 딜러의 전반적인 교육도 대폭 강화되어야 합니다. 이는 특히 충전과 관련된 판매 교육을 대폭 강화하고 제품에 지식을 확보해야 함을 의미하며, 업계가 전동화되고 있는 최근에는 제품 및 충전 지식이 부족한 딜러가 너무 많습니다. BEV를 소유하고 운전해도 생활이 크게 불편해지지 않는다는 확신이 들 때까지 많은 주류 구매자들은 BEV로 전환하지 않을 것이며, 이러한 스토리를 셀링 포인트로 하여 구매자에게 BEV 사용법을 교육하는 것은 주로 OEM이 담당합니다. 르노 5는 새로운 범위에서 '합리적인 가격'의 BEV 도심형 자동차 중 하나이며, 경쟁 차종은 곧 출시될 폭스바겐 I.D2 및 세아트, 스코다 스테이블메이트입니다. 하지만 성공을 위해서는 모든 이해관계자가 협력하여 공동으로 노력해야 합니다. 참고로, 조에의 최고 판매량은 2020년의 10만 2,000대였습니다. S&P Global Mobility는 르노 5의 판매량이 2029년 13만 5,000대의 최고치를 기록할 것으로 전망합니다.

영국, 더블캡 픽업 트럭에 대한 세금 처리 변경

2024년 2월 15일

영국 국세청(HMRC)은 더블캡 픽업 트럭에 적용되는 세금 처리를 변경한다고 발표했습니다. 영국 국세청은 웹사이트에 게재된 성명을 통해, "영국 국세청은 2024년 7월 1일부터 더 이상 부가가치세를 부과하기 위한 목적으로 자동차와 밴을 정의하는 법률에 따라 해석하지 않을 것"이라고 밝혔습니다. 현행 규정에 따르면 더블캡 픽업 트럭에 대한 부가가치세는 적재량에 따라 차등 적용되며, 적재량이 1톤 미만인 차량은 승용차로, 1톤 이상인 차량은 밴으로 분류됩니다. 그러나 영국 국세청은 "향후에 더블캡 픽업 트럭의 분류는 차량 구조가 EIM23115에 명시된 두 가지 시험에 따라 1차 적합성 여부를 결정할 수 있는 시점에 차량 전체를 평가하여 결정될 것"이라고 밝혔습니다. EIM23115 시험은 해당 과세 연도에 차량의 구조를 파악한 후 "해당 구조가 주로 상품의 운송 또는 다른 용도로 적합한지의 여부"가 고려됩니다. 2024년 7월 1일부터 보험료 계산 시 더블캡 픽업 트럭이 자동차로 분류되는 사유는 "일반적으로 차량이 승객과 물품의 운송에 동일하게 적합하며 더 우세한 적합성이 없는 경우"라고 언급했습니다.

의미: 영국 국세청은 "이 규칙은 더블캡 픽업 트럭의 기본 적합성 및 분류를 해결하는 실용적인 방법으로 복제되었다"고 밝혔습니다. 또한 차량을 구매했거나 배송 계약이 체결된 차량은 현행 규정의 적용을 받을 수 있도록 과도기적 조치도 허용됩니다. 현재 운전석의 뒷좌석 공간이 승객을 태울 수 없는 경우 이 규정을 우회할 수 있는 일부 방안도 마련될 것으로 예상됩니다. 그러나 이번 규정 변경으로 인해 다른 경량 상용 차량과 동일하게 구매 시 부가가치세를 환급받을 수 없게 되므로 더블캡 픽업 트럭 시장에 커다란 변화가 나타날 것으로 예상됩니다. 이는 또한 이 옵션을 회사 차량으로 선택하는 경우 일반적으로 높은 이산화탄소(CO2) 배출량으로 인해 현물 혜택(BIK)이 큰 폭으로 증가하게 될 것입니다. Autocar는 이산화탄소 배출량이 킬로미터당 230그램(g/km)이고 가격은 부가가치세를 포함하여 47,220파운드인 2.0리터 디젤 엔진이 장착된 인기 있는 Ford Ranger Wildtrak를 예로 들어 설명했습니다. 현행 규정에 따르면 20% 납세자의 경우 월 60파운드, 40% 납세자의 경우 월 120파운드를 납부해야 합니다. 하지만 이 차량은 상위 37% BIK 과세군에 속하기 때문에 개정 이후에는 20% 납세자의 경우 월 291파운드, 40% 납세자의 경우 월 582파운드를 납부해야 합니다. 영국자동차제조무역협회(SMMT)가 발표한 최신 데이터에 따르면, 2023년 영국의 픽업 트럭 시장(싱글 캡 및 기타 캡 유형 포함)은 41,003대의 등록 대수로 전년 대비 38.7% 증가했습니다. 이번 발표에 앞서 S&P Global Mobility가 발표한 이 유형 차량에 대한 전망에서는 향후 몇 년 동안 수요가 비교적 보합세를 유지할 것으로 전망되었습니다. 그러나 이러한 변화로 인해 향후 전망에서는 전망치가 수정될 가능성이 높습니다.

미국 재무부, 2024년까지 1억 3,500만 달러 규모의 전기차 세금 공제 사전 지급 - 리포트

2024년 2월 15일

미국 재무부는 2024년 1월 1일 이후에 전기 자동차(EV)와 관련하여 약 1억 3,500만 달러의 사전 세금 공제금이 지급되었다고 발표했습니다. 미국 재무부는 19,500건의 선지급 요청을 포함하여 총 25,000건의 판매 시점 신고가 접수되었다고 밝혔습니다. Reuters는 월리 아데예모(Wally Adeyemo) 재무부 차관의 말을 인용해 "이 조항이 시행된 지 한 달이 지난 지금, 새롭게 신설된 이 선지급 할인에 대한 강력한 수요가 확인되었으며, 이는 미국에서 이 산업의 성장과 관련한 모멘텀이 될 것"이라고 보도했습니다. 보도에 따르면 선지급 요청은 신차 전기차가 17,500건, 중고 전기차가 2,000건이었습니다. 11,000곳 이상의 자동차 딜러가 프로그램에 등록했으며 8,000곳 이상의 딜러가 선지급을 위해 등록했습니다.

의미: 2024년 1월 1일 이전에 전기차 구매자에게는 연말 납부 소득세액에서 전기차 세금 공제가 적용되었습니다. 이로 인해 소비자들은 적격 세금 공제가 포함된 차량 결제를 선택해야 했고 이와 동시에 연말까지 기다려야 세금 혜택을 받을 수 있었으며, 공제액보다 적은 세금을 납부한 경우, 공제 대상인 7,500달러 또는 3,250달러보다 적은 실제 세금 감면액 혜택을 받을 수 있었습니다. 신설된 제도를 통해 구매자는 전기차 판매 딜러에 세금 공제액 지급을 요청할 수 있으며, 딜러는 해당 금액을 차량 구매 가격에 적용할 수 있습니다. 이 제도에 따라 해당 요청은 즉시 적용되어 고객이 지불하는 차량 가격이 감소하게 됩니다. 딜러의 입장에서는 전체 가격은 동일하지만, 전기차 구매자가 아닌 국세청으로부터 일부 금액을 지급받게 됩니다. 이 세금 공제 제도는 2022년 8월에 인플레이션 감소법의 도입에 따라 업데이트되었습니다(미국: 2022년 8월 15일: 미국 인플레이션 감소법에서 전기차 세금 공제 통과 참조). 배터리 및 주요 원자재 조달과 관련된 세액 공제 자격 요건으로 인해 2024년에는 세액 공제 대상 전기차 수가 급격히 감소했습니다(미국: 2024년 1월 3일: 2024년 미국 연방 세금 공제 적용 모델 수 감소 참조). 그러나 그 이후로 Volkswagen은 ID.4가 세금 공제 대상에 포함된다고 밝혔고, Chevrolet는 2023년 3분기에 출시된 Chevrolet Blazer EV는 대상에서 제외되지만 2025년형 Equinox EV는 2024년 후반에 대상에 포함될 것이라고 밝혔습니다(미국: 2024년 2월 14일: Chevrolet, 2025년형 Equinox EV의 세부 가격 공개 참조). 자동차 제조사들은 조달 방식을 변경하여 전기차에 대한 세금 공제 자격을 연중 재신청할 수 있지만, 조달 요건이 매년 더 엄격해지고 있으며 적격 차량 목록은 계속해서 변경될 것으로 예상됩니다.

자동차 산업의 관점에서 바라본 홍해 위기 극복 방안

2024년 1월 26일 | 인사이트 | 공급망

Matthew Beecham, 시니어 애널리스트

자동차 산업이 지정학적 충돌의 소용돌이에 휘말리게 된 과정.

홍해와 아덴만의 지정학적 긴장과 예멘에 기반을 둔 후티 반군의 공격으로 인해 지역 분쟁에 대한 글로벌 무역의 취약성이 드러남에 따라, 자동차 산업에서 우회, 운송 지연 및 기타 영향이 나타나고 있습니다.

초기의 혼란과 글로벌 대응

2023년 12월부터 후티 반군이 이스라엘과 연계되었다고 주장한 서방 화물선을 공격하면서 전 세계 해운 업계는 큰 혼란에 직면했습니다. 후티 반군은 표면적으로는 이스라엘 정부가 가자지구에서 하마스와의 전쟁을 종식하도록 압력을 가해 미국과 동맹국의 군사적 대응을 촉구하기 위해 이러한 혼란을 선동했습니다. 2024년 초에는 전 세계 해상 무역의 핵심 통로인 홍해의 레이다 시스템, 저장 시설, 발사장에 대한 공습이 시작되었습니다.

OEM 제조사에 미치는 영향

Tesla와 Volvo Cars가 부품 부족으로 인해 유럽에서의 일부 생산 운영을 중단한다는 보도가 있었습니다. Stellantis 및 Suzuki 등 기타 제조사의 경우 생산 라인이 일시 중단되거나 전면 중단되었으며, 일부는 항공 운송을 활용하여 지연을 완화했지만 이로 인해 비용이 증가하고 있습니다. Volkswagen은 생산에 미치는 영향을 최소화하기 위해 상황을 관리하고 있다고 밝혔습니다. 스페인에서 두 번째로 최대 규모인 고무 생산업체 Michelin은 원자재 공급 지연으로 인해 1월 20~21일 스페인 공장 4곳의 생산을 중단했습니다. Michelin은 고무 재고는 충분하지만 해상 운송을 통한 원자재 공급 유지에 지속적인 어려움이 있다고 밝혔습니다.

운송 중단 기간에 따라 OEM 및 공급업체의 수익과 향후 전략적 지출 결정이 중장기적인 영향을 받을 수 있습니다. 인플레이션 환경과 차량 수요가 이미 역풍을 맞고 있는 최근, OEM은 산업 볼륨보다는 마진 감소를 감수하고서라도 배송비 증가를 부담하는 것을 선호할 수 있습니다. 단기적으로는 예산상의 여유가 있을 수 있지만, 이러한 위기가 장기화되면 향후 자본 지출 프로젝트에 대한 영향과 함께 어느 단계에서든 자동차 제조사의 전망에 악영향을 미치게 될 것이고 현재 자동차 업계는 특히 자본 집약적인 발전 단계가 진행되는 중이며, 자동차 제조사들은 전기화, 배터리, 자율주행차, 소프트웨어 정의 차량 모두에 여유 자금을 투입해야 합니다. 추가 비용에 크게 직면하고 있는 모든 자동차 제조사, 특히 최근 배터리 및 배터리 원자재 조달 계약에 적극적인 자세를 취하고 있는 유럽 OEM 업체들은 경쟁 포지셔닝에 대한 영향으로 인해 향후 계획이 영향을 받을 수 있습니다.

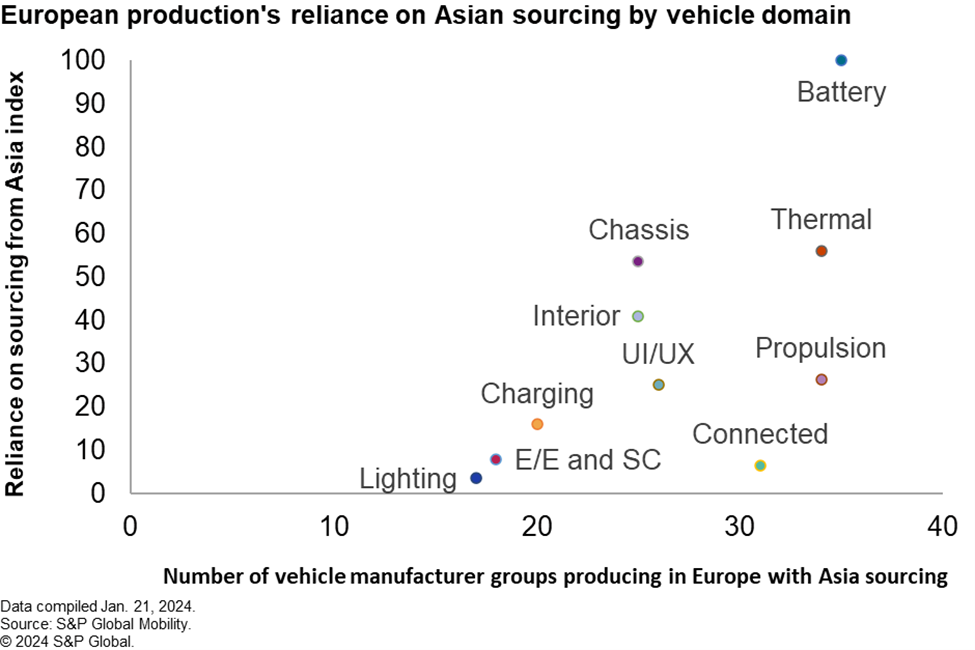

아시아 조달을 활용하는 유럽 내 제조 차량 제조사군 수

공급망 취약성

적시 재고와 아시아로부터 해상으로 운송되는 전기차 배터리를 활용하는 자동차 업계는 항공, 철도, 도로 운송을 대안으로 고려하고 있지만, 부피가 크거나 고중량 부품의 경우 항공 운송이 불가능할 수 있습니다. S&P Global Market Intelligence 데이터에 따르면, 2023년 EU가 아시아로부터 수입하는 자동차 부품 중 철도 운송이 차지하는 비중은 4.7%에 달합니다. 제재 관련 사안으로 인한 영향도 있습니다. 일시적인 경로 변경 옵션에도 불구하고 경로가 연장되면 OEM 및 관련 기업의 운송 비용이 증가하게 됩니다.

운송비 및 지연

운송비는 인플레이션에 상당한 영향을 미칠 수 있습니다. 국제통화기금은 코로나19 팬데믹 기간 중 글로벌 공급망 병목현상이 인플레이션에 약 1pp 기여한 것으로 추정했습니다. 정상적인 상황에서는 장거리 수입 비용에서 운임이 차지하는 비중은 약 7%에 달합니다. 하지만 팬데믹으로 인한 운송 차질로 이 수치는 25%까지 급증했습니다.

아시아에서 출발한 선박이 수에즈 운하를 통과하는 지름길이 아닌 남아프리카 유역을 통과하는 3,500해리(6,500킬로미터) 경로로 변경할 경우 여정이 최대 20일까지 연장될 수 있습니다. 이로 인해 운송 비용도 치솟았습니다. Reuters에 따르면, 1월 12일 상하이-유럽 노선의 요금은 20피트 컨테이너당 3,103달러로 이전 주에 비해 8.1% 상승했습니다. 유사하게, 영향을 받지 않은 미국 서부 해안으로 경유하는 컨테이너의 요금도 이전 주 대비 43.2% 상승한 40피트 컨테이너당 3,974달러를 기록했습니다.

환경 비용

해상에서 입항을 대기하는 시간이 길어지면서 배기가스 배출량도 증가하게 됩니다. 그리고 현재 진행 중인 위기로 인해 선박 타임테이블을 예측할 수 없고 컨테이너의 불균형으로 인한 장비 부족으로 항구에서 혼잡과 지연이 유발될 가능성도 있습니다.

미래 예측 및 수용 능력 문제

Drewry Supply Chain Advisors의 추정에 따르면, 전 세계 컨테이너선 선복량의 약 1/3에 해당하는 약 1,000만 TEU(20피트 환산 단위)에 해당하는 800척 이상의 선박이 홍해 공격의 영향으로 인해 희망봉 주변으로 경로를 변경했습니다. 발틱국제해사협회(BIMCO)는 컨테이너 운송 수요가 3~4% 증가할 것으로 전망하고 있어 선복량 과잉 상황이 지속될 가능성이 더욱 증가하고 있습니다.

중국 본토의 역할과 업계의 대응

자동차 운반선사 NYK, K-Line, MOL도 후티 반군의 공격 위험으로 인해 선박의 경로를 변경하고 있습니다. 이러한 결정은 업계의 선복량 경색에 기여하여 자동차 전용 운반선(PCTC)의 가용성에 영향을 미치고 있습니다. The Loadstar에 따르면, PCTC의 부족으로 인해 화주들은 자동차 운송에 컨테이너선을 투입하고 있습니다. 2023년에는 자동차 운반선의 신규 주문이 증가했지만, 대부분의 선반은 2025년까지 인도되지 않을 것으로 예상됩니다. 중국 본토의 자동차 수출 및 리튬 배터리 생산에 대한 영향력 증가와 국내 전기차 생산으로의 전환으로 인해 글로벌 공급망의 과제가 가중되고 있습니다. BYD의 운송량 확보 움직임은 중국 본토의 전략적 대응을 단적으로 보여줍니다.

소매업에 미치는 영향과 광범위한 우려

이 위기로 인해 Maersk는 선박의 경로를 변경했으며, Maersk의 CEO는 세계 경제에 대한 심각한 영향과 잠재적 인플레이션에 대해 경고했습니다. 자동차 부문 이외의 소매 부문도 같은 상황에 처해 있으며, 일부 리포트에서는 2월과 3월에 가용성과 인플레이션이 문제가 될 수 있다고 시사했습니다.

이러한 해상 운송 차질이 단기간에 종료되는 경우 최근의 해상 운임 가격 상승세는 반전될 것으로 예상됩니다. 자동차 부문에는 단기적으로 일부 영향이 있겠지만, 기본적인 경제 또는 인플레이션 전망치가 크게 변경되지는 않을 것입니다. 하지만 홍해가 봉쇄되고 운송 비용이 지속적으로 높아지는 등 어려움이 지속되면 인플레이션 효과는 신차 구매자를 넘어 다른 분야로 확대될 것입니다.

또한, 현 시점에서는 석유와 LNG 공급이 근본적인 영향을 받고 있지 않지만, 분쟁이 격화되면 리스크가 발생할 가능성이 있습니다. 긴장이 고조됨에 따라 Shell과 BP 등 주요 석유 기업들이 홍해 운송을 중단하면서 휘발유 가격 인상 가능성에 대한 우려가 증가하고 있습니다. ING에 따르면, 전 세계 해상 운송 석유 중 약 12%가 홍해를 경유합니다.

자동차 업계는 위기를 헤쳐 나가는 과정에서 얻은 교훈을 통해 미래 전략을 수립해 나갈 것이며, 이는 다각화, 현지화, 환경적 고려의 지속적인 중요성을 강조할 것입니다.

S&P Global Mobility, 2024년 전 세계 light-vehicle 판매량 8,830만대 전망

2023년 12월 15일

S&P Global Mobility 관점

시사점: S&P Global Mobility는 산업 회복세가 이어지면서 내년 전 세계적으로 8,830만 대의 신차가 판매될 것으로 예측했다. 공급망의 제동이 풀린 상황에서는 추가 성장에 대한 위험은 소비자 불확실성이 억눌린 수요를 앞서는 것으로, 이로 인해 수요 모멘텀이 약화될 수 있다는 점이다.

전망: 경제 회복이 계속되면서 다양한 지역에서 light-vehicle 생산의 회복이 이어지고 있다. 공급망과 수요는 계속 회복되고 있으며 지속되는 소비자 수요를 지원하고 있다. 일부 시장에서 전기차 성장이 예상보다 더 느리게 일어날 수 있다는 징후에도 불구하고, 장기적인 전망은 변하지 않으며 전기차의 판매와 생산은 계속해서 성장할 것으로 예상된다. 그러나 S&P Global Mobility는 소비자 수요가 높은 차량 가격과 까다로운 신용 및 대출 조건과 함께 어려움에 직면하고 있다는 점에서 전반적인 회복 전망에 대해 경계심을 유지하고 있다. 결과적으로, 2024년에는 전 세계 light-vehicle 판매가 2023년 대비 약 2.8% 증가할 것으로 예상되며, 이는 2022년 대비 9% 정도 증가했던 2023년의 속도보다는 느릴 것으로 예상된다.

S&P Global Mobility의 최신 예측에 따르면, 2024년 글로벌 light-vehicle 판매는 전년 대비 2.8% 증가할 것으로 예측했다. 이 예측은 금리 인상, 공급망 개선, 경제적 부담, 높은 신차 가격, 불안정한 소비자 신뢰, 에너지 가격/공급 우려, 자동차 대출 리스크, 그리고 지속적인 전기화 성장에 대한 어려움 등을 고려한 것이다.

S&P Global Mobility의 글로벌 light-vehicle 예측 책임자인 Colin Couchman은 " 2024년은 자동차 산업이 명확한 공급 측면의 위험을 넘어 거시적으로 주도되는 수요 환경으로 진입함에 따라 또 다른 위기에 직면한 회복의 해가 될 것으로 예상됩니다. 주요 우려사항은 정부가 개입주의적 정책 지원, 특히 인센티브와 보조금, 산업 정책 및 OEM 계획 목표에 대한 지원을 축소할 가능성이 높아지는 가운데 '자연스러운' EV(전기차] 수요가 어떻게 변할 지입니다." 라고 덧붙였다.

S&P Global Mobility에 따르면, 전체 2023년 글로벌 light-vehicle 판매량은 거의 8,600만 대에 이를 것으로 예상하며, 이는 2022년 수준 대비 8.9% 증가한 수치이다. 공급망이 정상화되면서 재고를 보유할 수준의 지속적인 생산 증가로 인해 신차 수요가 혜택을 받고 있다.

시장별 예측

유럽: 2023년을 정리하면서, 개선된 차량 생산성이 배송 시간과 재고 확보를 원활하게 함으로써 견고한 서유럽 및 중앙유럽 시장 모멘텀은 1,470만 대가 공급될 것으로 예상하며, 이는 전년대비 12.8%의 증가된 수치이다. S&P Global Mobility는 2024년 판매량을 전년대비 2.9% 증가한 1,510만 대로 예측했다. 이는 경제 침체 리스크, 신용 조건 강화, 억제된 수요 완화, 여전히 높은 자동차 가격, 그리고 전기차 보조금 축소 등을 반영한 것이다. Colin Couchman은 "유럽이 직면한 주요 과제에는 적극적인 전기화 전환과 함께 관망하는 소비자, 잠재된 중국의 OEM업체들, 에너지 문제, 그리고 다가오는 EU 선거 등이 있습니다." 라고 말했다.

미국: 2024년 미국의 판매량은 1,590만 대로 예상되며, 이는 2023년 예상치인 1,550만 대에서 약 2.0% 증가한 수치이다. S&P Global Mobility의 북미 light vehicle 판매 예측 책임자인 Chris Hopson은 "자동차 산업이 공급 측면에서 정상 상태로 돌아갈 것으로 예상되는 시점에서 2024년 신차를 구입하려는 미국 소비자들은 여전히 높은 이자율, 강화된 신용 조건 및 늦게 내리는 신차 가격으로 인한 경제적 부담을 겪을 것이다. 불확실한 소비자는 내년에 자동차 판매 환경이 경미하게 진전될 것으로 예상합니다." 라고 말했다.

Hopson은 "2024년에도 자동차 생산 수준이 지속적으로 성장할 것이라는 가정 하에, 신차 재고의 성장은 인센티브 수준의 상승과 거래 성사의 기회를 제공합니다. 이는 지난 1년 동안 압박 받았던 차량 가격을 조정해줄 잠재적인 밸브가 될 것입니다."라고 덧붙였다.

미국의 전기차(BEV) 판매는 많은 기대를 모으고 있는 여러 모델의 출시에 힘입어 새해에도 지속적으로 증가할 것으로 예상된다. 2024년 말에는 2022년보다 거의 두 배인 약 100대의 전기차 모델이 출시될 것으로 예상되며, 다양한 세그먼트를 커버하여 전기차에 관심이 있는 소비자들에게 더 많은 선택권을 제공할 것이다. 유사한 크기와 장비를 갖춘 내연기관 차량과 비교할 때 가격적인 문제는 계속해서 어려움이 될 것으로 보인다.

중국: S&P Global Mobility에 따르면, 1,000억 위안의 신에너지 차량(NEV) 인센티브 연장 및 현지 차량 생산의 회복이 내수 판매를 지원함으로써, 2023년에 2,530만 대로 회복한 것으로 보여집니다(전년대비 4.9% 증가). 2024년에는 팬데믹 이전 수준으로 완전히 회복되지는 않았지만 소비자 신뢰도의 점진적인 향상과 함께 억제되었던 수요가 시장을 계속 지원할 것으로 예상된다. 2024년 수요는 2,640만 대로 전년대비 4.2% 증가할 것으로 예상하고 있다.

2023년 이미 현지 배터리 셀 가격이 현저하게 하락함으로써 중국내 신에너지 차량(NEV) 가격이 2024년에는 더욱 개선될 것으로 예상된다. 2024년 및 2025년 NEV에 대한 세금 면제와 함께, NEV 보급율(승용차의 비율)은 2023년 36%에서 2024년 44%로 더욱 증가할 것으로 예측된다.

2024년 생산 전망이 기존 수요 중심 모델로 전환되고 있다.

제조업 측면에서, 2023년 글로벌 light-vehicle 생산은 8,980만 대로 마감될 것으로 예상되며, 이는 여러 지역에서 예상을 뛰어넘는 결과로 전년대비 9.0% 증가로 양호한 성장을 보여주며 암시적 재고는 더 늘어날 것이다. 이는 중국 본토와 인도에서의 성장에 힘입어 전 세계적으로 팬데믹 이전 수준의 생산으로의 돌아가는 것을 보여준다.

S&P Global Mobility는 여전히 기존 수요 중심 모델에 의존하는 일반적인 생산 전망을 유지하고 있다. 2024년으로 접어들면서 많은 시장에서 재고가 균형을 이루고 있으며, 산업이 격동의 세월을 거치고 회복을 하고 있는 가운데 글로벌 생산 성장이 약간 감소할 것으로 예상된다. S&P Global Mobility는 2024년 light-vehicle 생산량이 전년대비 0.4% 감소한 8,940만 대로 예측하고 있다.

S&P Global Mobility의 글로벌 light vehicle 예측 책임자인 Mark Fulthorpe는 "차량 생산 수준은 현재 주기의 정점과 맞닥뜨리고 있으며, 예상보다 빠른 재고 보충이 실제 소비자 수요 수준을 넘어설 가능성이 있습니다.” "2023년 동안 차량 생산은 공급망 개선과 높은 수주량의 혜택을 받았으며 이러한 상황이 끝나가면서 제조업에 대한 지원을 줄어들 것입니다." 라고 말했다.

S&P Global Mobility는 중국 내에서 2024년 생산 수준을 실질적으로 0.1% 감소한 2,830만 대로 전망했다. 대부분의 재고가 위기 이전 수준으로 크게 회복되었고, 내수가 취약한 상황에서 추가적인 수출 증가가 긍정적 효과를 제공할 것으로 예상된다.

유럽은 2024년에 1,740만 대를 생산할 것으로 예상되며, 이는 예상된 1,780만 대에서 1.8% 감소한 수치이다. 중국 본토와 마찬가지로 재고 수준은 위기 이전 수준에 가깝게 회복될 것으로 추정되며, 뒤따르는 수요의 감소와 강세를 잃은 상태에서는 큰 상승 여지가 없을 것으로 보이며 중국으로부터의 수입은 증가할 것으로 예상된다.

북미 지역의 경우 전체 생산량이 미국의 3.9% 성장에 힘입어 1,570만 대로 0.5% 소폭 증가할 것으로 예상된다. 재고 보충이 지속적으로 상승세를 보이고 있지만, 디트로이트 쓰리 라인업이 과잉 생산되는 등 균일하지 않은 반면, 일본과 한국 브랜드는 아직 채워야 할 파이프라인이 남아 있다.

2024년보다 높은 2025년 반도체 병목 리스크

2022년 이후 공급망 상황이 분명히 개선되었지만, 특히 노후된 성숙 공정에서 반도체의 구조적인 용량 부족을 지속적으로 경고하고 있다. 2023년에는 다른 산업에서의 수요가 감소함에 따라 이론상 과잉 용량이 있었지만, 다른 부문의 수요가 회복되면 제약이 재현될 가능성이 여전히 존재한다.

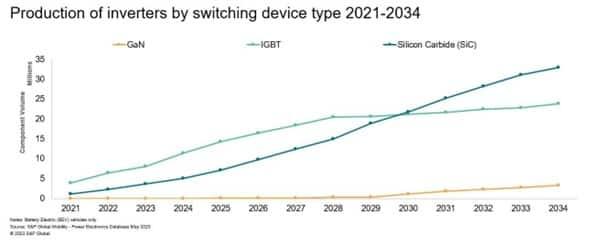

S&P Global Mobility의 반도체, E/E 및 자율주행 실무 책임자인 Jeremie Bouchaud는 "자동차에 대한 할당이 견고하며 최근 자동차 제조업체의 칩 비축으로 인해 2024년에는 칩 공급 문제가 발생하지 않을 것입니다," "하지만 2025년에 비자동차에 대한 수요가 강하게 회복된다면 병목 현상이 발생할 수 있습니다."라고 밝혔다. 전기화의 전환은 유럽과 미국의 단기적인 불확실성에도 불구하고 멈출 것 같지 않다.

지난 몇 년 동안, 많은 OEM 업체들은 향후 5년에서 15년 동안의 전기화에 대한 계획을 확인했다. 최근에는 일부 자동차 제조업체들이 전기화 전환의 두 가지 과제인 판매 가능한 BEV의 생산 규모 확대와 이를 구매할 적극적인 소비자를 찾는 것을 강조한다.

S&P Global Mobility는 배터리 전기 승용차의 글로벌 판매량이 2024년에 1,330만 대를 기록할 것으로 예상하며, 이는 전 세계 승용차 판매량의 약 16.2%를 차지하고 있다. 참고로 2023년에는 약 960만 대의 BEV가 판매되어 12%의 시장 점유율을 기록할 것으로 예상된다.

전망과 시사점

다양한 지역에서 light-vehicle 생산의 회복이 이어지고 있습니다. 공급망과 수요는 계속 회복되고 있으며 지속되는 소비자 수요를 지원하고 있다. 일부 시장에서 전기차 성장이 예상보다 더 느리게 일어날 수 있다는 징후에도 불구하고, 장기적인 전망은 변하지 않으며 전기차의 판매와 생산은 계속해서 성장할 것으로 예상된다. 그러나 S&P Global Mobility는 소비자 수요가 높은 차량 가격과 까다로운 신용 및 대출 조건과 함께 어려움에 직면하고 있다는 점에서 전반적인 회복 전망에 대해 경계심을 유지하고 있다. 결과적으로, 2024년에는 전 세계 light-vehicle 판매가 2023년 대비 약 2.8% 증가할 것으로 예상되며, 이는 2022년 대비 9% 정도 증가했던 2023년의 속도보다는 느릴 것으로 예상된다.

생각할 거리: 자율성을 기다리며

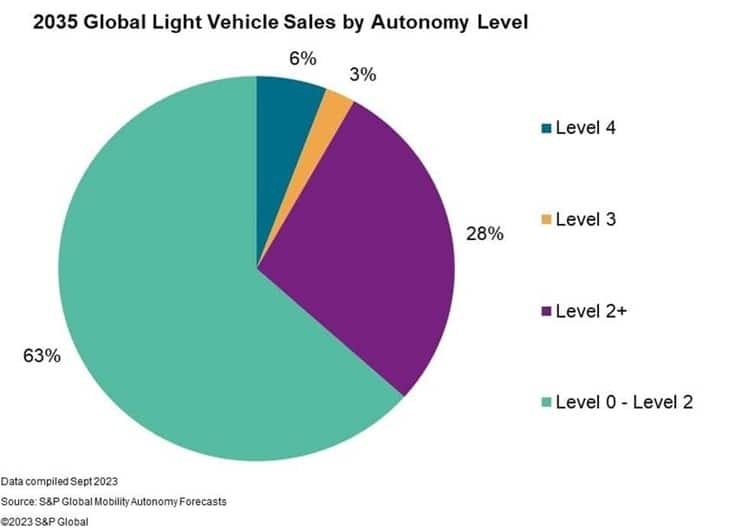

5년 전, "오토파일럿" 자동차에 대한 열풍이 최고조에 달했습니다. 그러나 S&P Global Mobility의 업데이트된 예측은 자율주행 기술이 2035년까지 신중하고 제한적으로 채택될 현실을 알려줍니다.

자율주행 차량의 세계는 이루어질 가능성이 높지만, 적어도 향후 10년 동안은 매우 구체적인 두 개의 영역, 즉 지오펜스 영역 내에서 플릿으로 운영되는 로보택시와, 다양한 안전장치를 갖춘 핸드오프 시스템이 적용되어 운전자의 관여가 어떤 형태로든 요구되는 개인 차량에 집중될 것입니다.

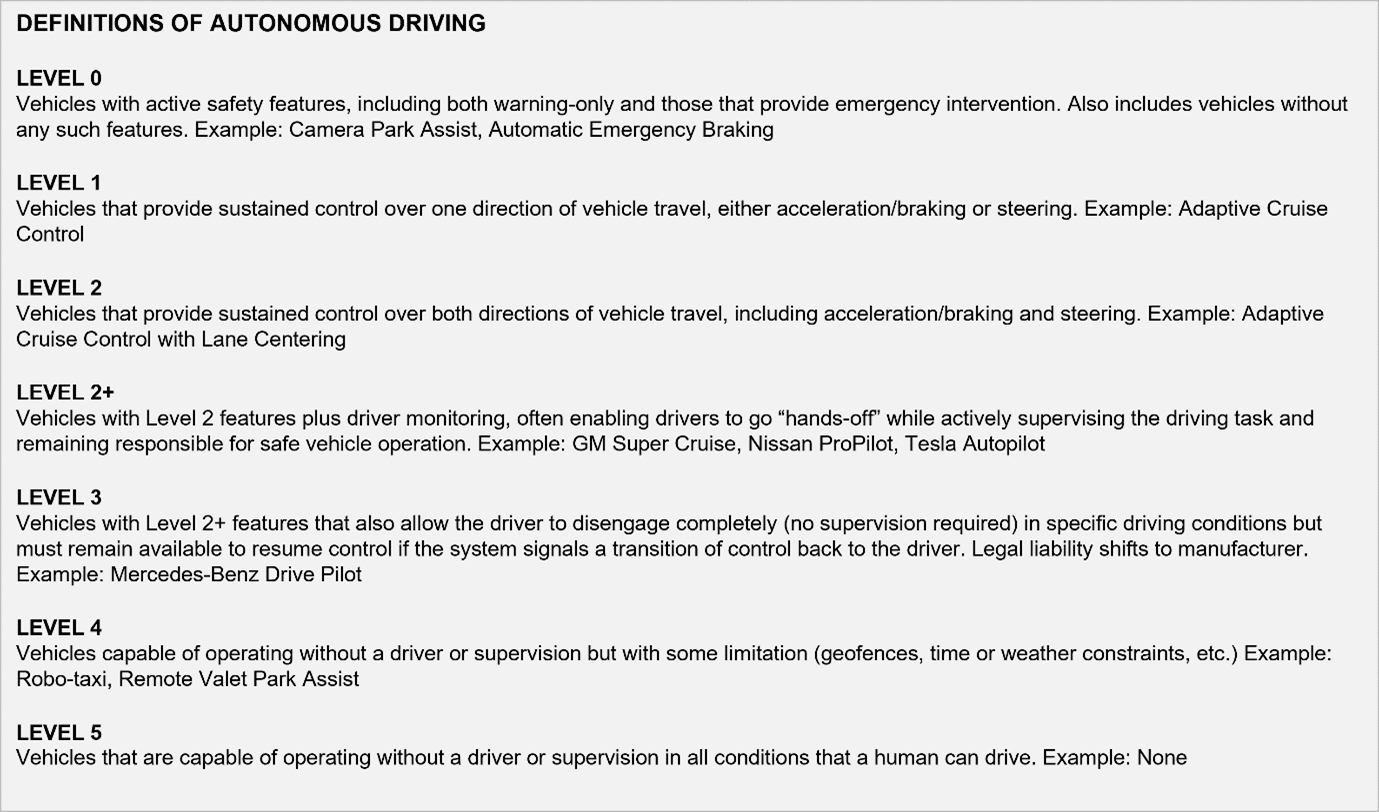

가족과 함께 차에서 자다 일어나면 200마일 떨어진 할머니 댁에 도착해 있을 “내일의 세계"에서나 볼법한 자율주행차는 언제쯤 실현될까요? 업계는 이를 국제자동차기술자협회(SAE)가 규정한 가장 높은 수준의 차량 자율성인 “레벨 5” 자율성이라 부릅니다. S&P Global Mobility의 차량 자율성에 대한 최신 예측에 따르면 이러한 수준의 자율성은 여전히 먼 미래의 이야기입니다.

운전대에서 대기하는 운전자 없이 어디든 스스로 운전하는 자동차는 2035년까지도 실현되지 않을 것으로 보입니다. S&P Global Mobility의 예측에 따르면 레벨 5 완전 자율주행 기술의 자동차 소매시장 점유율은 2035년까지 0에 수렴할 예정이며, “상황은 그 이후로도 한동안 유지될 것"이라고 S&P Global Mobility 자율주행 부문의 Jeremy Carlson 부국장은 전했습니다.

Carlson은 "레벨 5는 본질적으로 운전자의 주행을 완벽하게 복제한 것"이며 "인간 운전자가 갈 수 있는 모든 곳으로 운전할 수 있는 자동차는 단시일 내에 실현되지 않을 것"이라고 덧붙였습니다.

또한, S&P Global Mobility 예측은 2035년까지 판매되는 개인용 차량 중 극소수만이 SAE J3016 표준에 따른 "레벨 4" 수준의 제한적인 자율주행 기술을 탑재할 것으로 예측합니다.

S&P Global Mobility의 최근 ‘자율성 예측’은 OEM 및 공급업체의 전략, 규제, 기술 성숙도와 비용, 소비자 선호도와 지불 의향 등을 분석하는 철저한 예측 방법론과 자동차 제조업체 및 공급망 전반에 걸쳐 진행된 광범위한 인터뷰를 기반으로 다양한 수준의 자율주행 기술이 출시되는 횟수, 시기 및 국가별 현황에 대해 자세히 설명합니다.

최신 전망은 지난 몇 해 동안 자동차 업계 및 기술 산업에서 관찰된 역풍과 더딘 발전 속도를 지속해서 반영합니다. 하지만 이런 전망은 자율주행차 미래에 대한 열풍으로 전 세계가 들썩였던 불과 5년 전의 낙관적인 분위기와는 극명하게 대조됩니다.

이제 S&P Global Mobility는 더욱 현실적인 예측을 제시하는 동시에 자율성과 MaaS(Mobility-as-a-Service)의 교차점에 대한 새로운 데이터를 공개합니다.

중간 지점과 지표

기술이 발전함에 따라, 운전자의 부주의나 실수를 방지하여 충돌, 부상 및 사망 사고를 줄이는 데 일조하는 첨단 운전자 보조 시스템(ADAS)이 증가하는 것은 당연한 수순입니다. 하지만 이러한 시스템과 센서를 적절한 예측 소프트웨어와 엔지니어링과 결합하여 운전자와 사랑하는 사람들을 감독 없이 목적지까지 데려다 줄 차량을 만들기란 매우 어려운 일이라는 것이 입증되었습니다.

시험용 자율주행 차량이 인간 운전자처럼 완벽하게 운행한 극소수의 사례들은 존재합니다. 아마 가장 유명한 초기 사례는 2015년 시범운행 중이던 구글의 자율주행 차량이 전동 휠체어를 끄는 한 여성이 길가의 오리를 빗자루로 쫓으며 비정상적으로 이동하는 상황에 대처한 것입니다.

그러나 초기 기술의 심각한 오작동으로 인해 대량 생산의 꿈, 그리고 대중의 신뢰는 다시 보수적인 현실로 후퇴하게 되었습니다. 또한 인간 운전자(와 진화하는 운전 환경)와 상호 작용하는 복잡하고 예측할 수 없는 세상에서 자율 시스템을 작동시키기란 엄청난 난관임이 입증되었습니다. 소프트웨어 개발 및 신경망 훈련의 끝없는 반복부터, 센서 하드웨어 기능의 지속적인 개선, 발생할 수 있는 무한한 코너 케이스에 대한 대비까지, 자율주행 차량으로 세상을 누비기란 복잡한 과제라는 것이 확실해졌습니다.

도심을 달리는 프로토타입 무인 차량과 시범 배치 차량은 늘어나고 있지만, S&P Global Mobility의 예측 애널리스트들은 향후 10년 이내에 이러한 차량이 널리 보급되고 접근 가능해질 거라 예상하지 않습니다. 우리가 보게 될 차량은 MaaS 사용 사례에서 스스로 운행하는 차량일 겁니다. 뉴욕의 노란 택시부터 우버나 리프트와 같은 승차 공유 서비스까지 모든 것을 대체하는 "로보택시"를 생각하면 됩니다.

로보택시, 개인 차량을 앞서다

Carlson은 로보택시가 한동안은 신중하게 지오펜싱되어, 사전에 광범위한 시험이 진행되고 상세하게 매핑된 지역 내에서만 수익 서비스를 제공하게 될 것으로 예측합니다. 이것이 크루즈(Cruise), 웨이모(Waymo), 모셔널(Motional), 디디(Didi)와 바이두(Baidu)가 현재 지원하는 서비스의 모델입니다. 웨이모는 애리조나주 일부 교외 지역에서 상용 서비스를 제공하기 시작한 첫 기업이며 캘리포니아주의 여러 주요 도시에서 시범운행을 진행하고 있습니다. 크루즈는 2020년 말 샌프란시스코주에서 시범운행을 착수하고 (2022년에는 공공 로보택시를 제한적으로 운영했으며) 현재 7번째 도시로 확장하고 있습니다. 바이두, 디디, 포니.ai(Pony AI) 등 여러 중국 모빌리티 제공업체도 여러 도시와 지역에서 시험을 진행하고 제한적인 초기 MaaS 운영에 대해 유사한 승인을 받았습니다.

기술을 구현하는 다중 카메라, 레이더 및 라이다 센서와 고성능 컴퓨터 시스템, 칩, 반도체 등의 비용은 계속해서 상당히 높을 것으로, 개인용 차량 구매자는 기능을 위해 비용을 지불할 의사가 없겠으나 택시 및 승차공유 서비스 업체라면 채택할 수도 있습니다. 업체의 경우 차량이 하루 20시간 이상 주행하고 배터리를 충전하거나 주유하기 위해서만 정차하기를 원합니다. 자율주행 차량의 가동 시간 동안 업체는 보수를 받고, 근무 교대를 하고 종종 정차하여 휴식도 취해야 하는 운전자를 유지해야 하는 불편을 감수하지 않고 수익을 올릴 수 있습니다. 수익성을 감소시키는 요인들이 로보택시에는 적용되지 않는 겁니다.

지난 75년 동안 수많은 영화와 공상 과학 소설의 비전이자 업계의 궁극적인 목표는 탑승자가 차량에 탑승하고, 목적지를 입력한 뒤 뒷좌석에서 편히 쉴 수 있는 무인 자동차입니다. 목적지(차량이 갈 수 있는 지구상의 모든 위치), 날씨 또는 도로 상황과 관계없이 차량이 알아서 가는 겁니다. Carlson은 "업계가 그 수준에 도달하기까지는 한참 멀었다”고 합니다. "하지만 오늘날 여러 형태의 레벨 4 차량이 한정된 수로 운영되고 있으며 향후 10년의 발전과 성장은 유망합니다."

10년의 기술 열풍

15년 전, 파급력 있는 DARPA Urban Challenge는 차량이 알지 못하고 예측할 수 없는 환경을 해쳐나가 스스로 목적지까지 찾아갈 수 있다는 것을 증명했습니다. 그 후 자동차 산업 전반에 자율주행 기술의 도래가 임박했다고 본 많은 사람의 열광이 쏟아졌습니다. 수십억 달러의 자본이 자율주행 차량 개발에 투입되었으며 상당한 진전이 있었지만, 성공 정도는 다양했습니다. 대담한 비전들에 지지가 몰렸고 몇몇 중간 지점은 도달했지만, 가장 거창했던 선언은 아직 달성되지 않았습니다.

Carlson은 과도한 낙관론의 일부는 최초로 무인 자동차를 대대적으로 홍보한 기업들이 기술 기업들이라는 점에서 비롯되었다고 합니다. DARPA 행사 이후 상용화된 여러 라이다 회사와 구글, 우버와 테슬라까지 나서자, 자율주행 기술은 주로 센서와 소프트웨어 구현의 문제로 간주되었으며 소프트웨어는 빠르게 개발될 수 있는 부분으로 여겨졌습니다. 자율주행 열풍은 2018년 소비자 가전 전시회(Consumer Electronics Show)와 같은 행사들에서 정점에 달했습니다.

제한적인 자율성조차 매우, 매우 어려운 문제라는 엔지니어들의 항의에도 불구하고, 자동차 제조업체와 기술 회사(그리고 몇몇 컨설팅 회사와 업계의 싱크탱크)들은 열풍에 휩싸였고 경영진과 투자자도 열광했습니다.

글로벌 코로나19 팬데믹으로 인해 대부분의 일상적인 사업이 중단되기 직전인 2020년에 열린 CES에서 라이다 제조업체들이 고객, 즉 자동차 제조업체들이 설정한 비용과 성능 목표를 달성하기 위해 더 많은 시간이 필요하다는 것이 명백해졌고, 레벨 2+ 및 레벨 3 자율주행 시스템의 도입 시기가 늦춰졌습니다. 라이다가 자율주행 차량의 핵심 견인기술인 것은 맞지만, 자율주행차 자체에서도 유사하나 관련 없는 기대치의 재설정이 발생했습니다.

S&P Global Mobility는 이제 사고 흐름이 더욱 근거에 기반하게 되었다고 전합니다. 억제되지 않았던 낙관주의는 매우 복잡한 신기술의 느리고 신중한 개발에 길을 내주었습니다. 기술 기업들은 다양한 센서의 디지털 인풋을 융합하고, 결과를 모델링하고, 결과적으로 필요한 차량 동작을 결정하는 소프트웨어에 모델을 넣어야 합니다.

발전을 가로막는 장애물

이러한 성과를 달성하기가 얼마나 어려운지 이해하려면 완전 자율화 기술로 향한 각 단계를 검토해야 합니다. 그리고 각 단계는 직전 단계보다 더 가파르고 비용과 법적 구속력이 높습니다.

오늘날의 신차 구매자는 최신 차량 대부분이 다양한 ADAS 기술을 기본 또는 옵션으로 제공한다는 사실을 알 것입니다. 가장 낮은 SAE 자율성 수준인 레벨 0과 레벨 1은 운전자가 차량 주행의 개별적인 부분들을 자동으로 제어하기 위해 호출할 수 있는 기능이나 경고 또는 특정 비상 개입으로 운전자를 보조하는 기능에 사용됩니다. 어댑티브 크루즈 컨트롤에서 차선 이탈 보정 기능에 이르기까지, 이러한 시스템은 운전자의 실수나 부주의를 방지하지만 일반적으로 종방향(이동 경로 방향) 또는 횡방향(차선 내에서 좌우 방향) 중 한 방향으로만 작용합니다.

여러 레벨 0과 레벨 1 기능을 통합하면 차량이 차선 내(대부분의 경우 제한적으로 접근 가능한 고속도로)에서 효과적으로 스스로 주행할 수 있도록 하여 차량을 레벨 2로 승격시킬 수 있습니다. S&P Global Mobility는 레벨 2 시스템이 크게 확산되어, "레벨 2+"로 알려진 더욱 강력한 하위 세트와 더불어 많은 차량에 사실상의 표준 장치가 될 것으로 예상합니다. 테슬라, 토요타와 혼다와 같은 차량에서 볼 수 있는 스탠다드 레벨 2는 비상 회피 지원(제동 등)만 제공할 뿐 교통 상황의 복잡한 변화에 대응할 수 없기 때문에 운전자는 운전대를 손으로 잡고 주의를 기울이고 있다는 것을 입증해야 합니다.

시스템은 전동식 파워 스티어링 시스템의 토크 센서에 입력되는 작고 일정한 인풋을 탐지하여 운전자 상호 작용을 확인합니다. 이런 인풋은 인간이 운전할 때의 자연스러운 움직임에 해당합니다. 문제는 수십 개의 유튜브 동영상에서 확인할 수 있듯이 점검 프로세스를 쉽게 ‘속일’ 수 있다는 것입니다. 반쯤 채워진 물병을 운전대에 테이프로 붙이면 주행 중 물의 출렁거림에 의해 핸들이 움직여, 사람이 핸들을 잡고 주의를 기울이는 것으로 오인하도록 만들 수 있습니다. 스마트폰이나 터치스크린 디스플레이와 같은 정전식 센서는 더 많은 인텔리전스를 포함하는 대신 운전자가 직접 작동해야 합니다.

운전자가 도로 위 상황을 주시하도록 하는 동시에 진정한 "핸드오프" 시스템을 제공할 유일한 방법은 시선 추적 카메라를 적용하는 것입니다. 이 시스템은 아직 몇몇 제조사의 일부 모델에만 내장되어 있지만 빠르게 성장하고 있으며 향후 10년 동안 강력한 상승세를 보일 예정입니다. 오늘날 운전자 모니터링 시스템과 함께 사용되는 핸드오프 드라이빙 시스템은 슈퍼 크루즈(GM), 오토파일럿(테슬라), 블루크루즈(포드) 등을 포함하여 다양하게 제공되고 있습니다.

유럽 규정은 2026년 중반에 운전자 모니터링 카메라 설치를 의무화할 예정입니다. 엄격한 기준이지만, 운전자가 운전대에서 손을 떼더라도 여전히 전방주시할 것을 효과적으로 보장하는 유일한 방법입니다. 즉, 긴급 상황 발생 시 손, 눈, 정신이 완전히 다른 것에 정신이 팔린 경우에 드는 5~15초(또는 그 이상)보다 훨씬 짧은 1~2초 이내에 자동차를 다시 제어할 수 있도록 하는 것입니다.

레벨 2 자율 주행은 운전자 모니터링과 결합하여 오늘날 업계의 거의 모든 자동차 제조업체의 주목을 받고 있는 레벨 2+로 발전합니다. 레벨 2+는 매우 유능한 감지 및 자동 제어 기능을 포함하는 동시에 운전자가 운행에 지속해서 관여하고 감독하는 것을 보장합니다. 운전자의 책임은 설계의 어느 부분만큼이나 중요한 요소로 들어갑니다.

다음 레벨 3가 있습니다. 운전자가 주의를 기울일 필요 없는 자율 주행이지만 엄격하게 제한된 상황에서만 사용 가능합니다. Carlson은 "운전자의 감독이 필요 없어진다"며 "모든 물체 감지, 대응 및 적절한 제어 반응의 작동을 차량이 담당하게 된다”고 설명합니다.

이는 기술적으로나 법적으로나 엄청난 도약입니다. 중요한 차이점은 운전자가 운전(또는 감독)하는 업무에 지속해서 참여할 필요가 없기 때문에 자율 주행 모드로 운행하는 레벨 3(또는 그 이상의) 차량으로 인해 발생하는 모든 충돌 사고에 대한 책임이 운전자에서 자동차 회사로 옮겨진다는 점입니다. 따라서 자동차 제조업체들은 이 단계로 나아가는 데 매우 주의를 기울일 거라고 Carlson은 예측합니다. S&P Global Mobility는 2035년까지 레벨3의 보급률은 레벨 2에 비해 훨씬 적을 것으로 예측합니다.

로보택시는 특정 운영 영역과 조건에 의해 제한되기 때문에 레벨 4에 속합니다. Carlson은 지오펜스가 잠재적으로 무한하게 확장될 수 있기 때문에 훨씬 더 많은 서비스를 제공하게 될 것을 기대합니다. 플릿을 운영하는 업체들은 레벨 4 기술을 도입하는 추가 비용이 차량 수명에 걸친 더 오랜 가동 시간에 따라 상쇄되는 잠재적인 비즈니스 모델을 보고 있습니다. 그러나 자동차 제조업체들은 앞으로 10년 동안은 레벨 4 기능이 추가된 대량 생산 차량을 위해 몇천만원을 더 지불할 소비자의 의향이 충분하지 않을 것으로 보고 있습니다.

현시점에 대한 고찰

테슬라의 열광 받은 오토파일럿 시스템과는 반대로, 업계가 레벨 3 이상으로 발전하면서 메르세데스-벤츠가 최근 선두에 올랐습니다. 독일에서 제공되는 드라이브 파일럿 시스템은 일부 도로에서 시속 60km(36mph)까지 운전자가 주의를 기울여야 하는 부담을 덜어줍니다. 이러한 저속 운행은 일부 고속도로에서만 사용 가능하다가 이제서야 일부 분할된 2차 도로로 확장되고 있는 GM 등의 레벨 2+ 접근 방식과 상반됩니다.

유럽에서는 자율 주행이 저속의 도시 환경보다 고속도로에서 충돌을 방지하여 인명피해를 막을 가능성이 높을 뿐만 아니라 잠재적 구매자에게 더 많은 실제 가치를 제공할 수 있다는 점을 인식하여 상한 속도를 130km/h(80mph)로 높이기 위한 규제 개정을 진행하고 있습니다. 그럼에도 불구하고 자동차 제조업체들은 천천히, 꾸준히 나아가고 있습니다. 자율주행 기능의 출시 일정은 기능이 구상되고, 프로토타입이 제작되고, 출시 후 수정 사항이 즉각적으로 반영되는 "테크 타임"보다는 자동차 제조업체가 새로운 기능을 개발하는 데 걸리는 통상적인 일정에 따라 진행됩니다.

그러나 이러한 기술 산업의 영향력은 무선(OTA) 업데이트를 통해 판매 이후에도 기능을 유지하고 보완하는 소프트웨어 정의 차량을 향한 움직임에 있어서 지배적입니다.

우선은 MaaS 로보택시

S&P Global Mobility는 2035년에 판매될 light vehicle 중 6% 미만이 SAE J3016 표준에 따른 레벨 4 기능을 가질 것으로 예측합니다. 개인 소유 차량에서의 초기 레벨 4 구현은 대부분 인프라의 도움을 받는 고급 주차 기능을 제공합니다. 그러나 많은 기술 제공업체는 여전히 MaaS 비즈니스 모델을 지원하는 플릿에서 자율주행 차량의 비중을 확장하는 장기적 잠재력에 초점을 맞추고 있습니다.

오늘날 미국 샌프란시스코주와 피닉스주, 중국의 베이징, 상하이, 광저우 등에서 진행되는 파일럿 프로그램은 자율주행 차량이 인간 운전자와 비슷한 수준의 성능을 발휘하는 긍정적인 사례들을 보여줍니다. 그러나 같은 차량이 바로 다음 순간 또는 다음 날 복잡한 교통 상황에 의해 혼란을 겪을 수 있기 때문에 규제 기관과 소비자 모두 주의를 기울여야 합니다.

그럼에도 불구하고, MaaS(Mobility-as-a-Service)와 로보택시는 비교적 조심스러운 성장이 예상되더라도 자율주행차 미래로의 전환을 주도할 것으로 예상됩니다. 세계 곳곳의 도시에서 소규모 배차 사례들이 늘어나고 있습니다. 그러나 S&P Global Mobility의 예측 애널리스트들은 자율주행 차량이 향후 10년 이내에 널리 보급되고 접근 가능해질 거라 예상하지 않습니다.

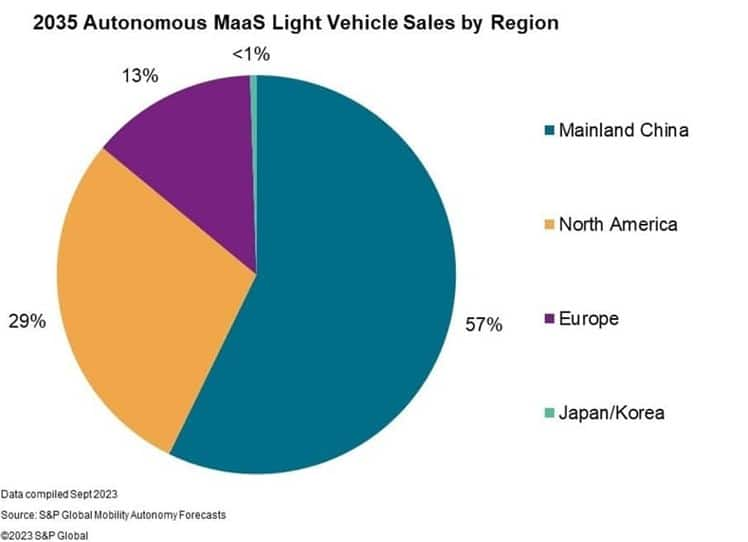

2035년 전 세계적으로 판매되는 MaaS 탑재 차량과 로보택시는 80만 대를 밑돌 것으로 예상됩니다. Carlson은 로보택시가 한동안은 신중하게 지오펜싱되어, 사전에 광범위하게 시험하고 상세하게 매핑된 지역 내에서만 수익 서비스를 제공할 것으로 예측합니다. 그럼에도 불구하고 해당 기술의 높은 활용률은 일부 소비자에게 새로운 모빌리티 옵션을, 자동차 제조업체와 모빌리티 제공업체에 새로운 수익원을 효과적으로 제공할 수 있습니다.

S&P Global Mobility의 수석 애널리스트 Owen Chen은 로보택시의 개발 및 상용화는 복합적이고, 여러 단계에 걸친 프로세스이며 다음 세 단계로 요약될 수 있다고 설명합니다:

- 1단계: 기술적 타당성 시연을 통해 로보택시가 목표 조건에서 안전하고 안정적으로 운행될 수 있음을 확인합니다.

- 2단계: 기술 최적화, 통합 및 차량 설계 개선이란 긴 프로세스를 통해 결과적으로 생산 및 배치 규모를 확장합니다.

- 3단계: 많은 새로운 위치와 운영 조건으로 효율적으로 확장하며, 소비자의 유의미한 채택에 따른 수익과 더불어 이익도 창출됩니다.

Chen은 "2023년에는 많은 기업이 1단계에 머물러 있으며, 중국 본토와 미국을 선두로 일부 기업은 2단계의 규모를 키우기 위해 모색 중"이라고 전합니다. "그러나 개인 및 공유 모빌리티를 재구성할 기회는 존재합니다."

그럼에도 불구하고 레벨 4 MaaS의 성공적이고 광범위한 배치를 위한 과제가 남아 있습니다. 소비자의 수용과 채택을 저해할 수 있는 단편적인 규제 환경과 비교적 낮은 대중의 신뢰도, 그리고 하드웨어와 소프트웨어의 탄탄한 개발 및 검증에 필요한 기술 비용과 시간은 지난 10년의 상당 부분을 정의했던 낙관론을 꺾었습니다.

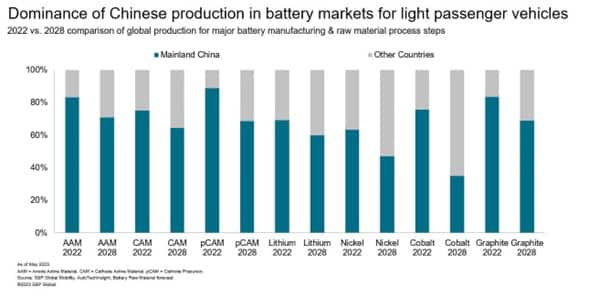

‘중국’이란 요인

중국 본토는 무인 자동차 개발을 향한 전 세계적인 경쟁에 주요 요인 중 하나로 작용합니다. 자율주행 기술은 중국공산당이 2014년 8월 발표한 문서 ‘Made in China 2025'에 기재된 우선순위 중 하나로, 여러 첨단 기술을 전 세계적으로 제공, 공급 및 사용하는 데 우위를 차지하는 것이 목표로 설정되었습니다. 여기에는 자율주행차뿐만 아니라 배터리 소재 광물, 배터리 생산, 전기차 등도 포함되었습니다.

중국 제조업체가 생산하는 상당수의 차량에는 오늘날 ADAS 기술에 필요한 것 이상으로 여러 센서가 장착되어 있으며, 새롭고 진보된 소프트웨어를 무선(OTA)으로 업데이트할 수 있습니다. 이는 중국 업체들의 기술 전략의 필수적인 부분이며, 새로운 전기차 플랫폼이 설계됨에 따라 중국에서 더욱 빠르게 뿌리를 내리고 있습니다.

2023년 3월 S&P Global Mobility가 실시한 자율성에 대한 소비자 설문조사에 따르면 중국 소비자들은 미국과 유럽을 포함한 다른 시장에 비해 이러한 기술에 더 친숙하고, 더 큰 관심을 두고 있으며 더 많은 지불 의향을 보입니다. 중국의 설문조사 응답자들은 다음 차량을 구매할 때 자율주행 차량 기술을 채택할 관심이 가장 큰 것으로 나타납니다(중국 응답자 중 78%, 나머지 7개의 조사 대상 시장(브라질, 독일, 인도, 일본, 태국, 영국, 미국) 중 63%).

Carlson에 의하면 일부 중국 제조업체는 시험이 순조롭게 진행될 경우 레벨 3 시스템의 출시를 허용하는 규제가 적시에 도래할 거라 여기고 있습니다. 업체들은 출시된 자사 차량이 전환을 위한 대비가 되어있기를 원하며, 중국 규제 당국은 기업들이 신기술을 실험하고 시범 운행할 수 있는 시간적 여유를 주고 있습니다.

미국은 미국만의 규제를 적용하고 있어, 새로운 차량 기능이 안전하고 효과적이라는 가장 높은 수준의 보증을 요합니다. 그렇다고 중국이 자국민을 대상으로 베타 테스트를 진행하고 있다는 것은 아닙니다. 중국 규제 당국은 안 좋은 사건이 발생하여 알려질 경우 회사를 강경하게 처분할 것입니다. 즉, 시스템이 계획대로 작동하도록 하는 유사한 수준의 감독과 압력이 존재한다는 것을 의미합니다.

"설계에 내포되어 운전자의 주의를 산만하게 하는 모든 문제로 인해 레벨 3은 넘기 어려운 단계가 될 것"이라고 Carlson은 말합니다. "중국과 미국 모두 시스템을 개발하고 배치하기 위해 서두르고 있지만, 중국이 레벨 3과 레벨 4 모두에서 물량을 주도할 것으로 예상됩니다."

Carlson은 “앞으로 많은 기회와 성장이 다가올 것”이라고 합니다. "수십만 대에 달하는 상당한 물량이 2030년 이전에 나올 가능성이 높습니다. 그러나 언제, 어디에서나 공유되는 모빌리티 미래는 아직 업계의 열망으로 남아 있습니다. 다행히도 많은 자율 주행 시스템, 특히 레벨 2+ 및 레벨 3 자율 주행 시스템이 조만간 출시될 예정입니다. 이러한 시스템은 보다 접근성이 높은 가격대에서 소비자에게 가치 제안을 합니다."

생각할 거리: 대량 전기차 채택으로 전환에 대한 경고

원하던 대로: 차량 전기화에 관한 또 다른 분석이며 이 문제는 꼭 참고할 필요가 있습니다. 네, 배터리 전기차(BEV) 시장은 아마도 일부가 예상한 것보다 더 빠른 속도로 성장하고 있습니다. 그러나 그렇다고 해서 이 업계가 내연기관 시대에서 BEV로의 전환에 이미 성공을 거두었다는 뜻은 아닙니다. 시장 수요가 대량 채택을 향해 나아가더라도, BEV가 실질적인 운송 추진 기술이 되기 위한 몇 가지 주요한 장애물이 있습니다. 주의를 기울이지 않는다면 반드시 실패하게 될 것입니다.

얼리 어답터들이 말에서 자동차로의 운송방식의 전환만큼 혁명적인 전환을 예측하고 있지만, 현재의 배터리 전기차(BEV) 움직임에는 다소 취약성이 있습니다. 수요와 공급 측면의 인센티브에서 기술을 강제하는 규제와 법률에 이르기까지, 적극적으로 전환하기 위해 필요한 노력과 설득하는 과정은 점진적으로 변화하는 것에 비해 장애물에 더 취약할 수밖에 없습니다.

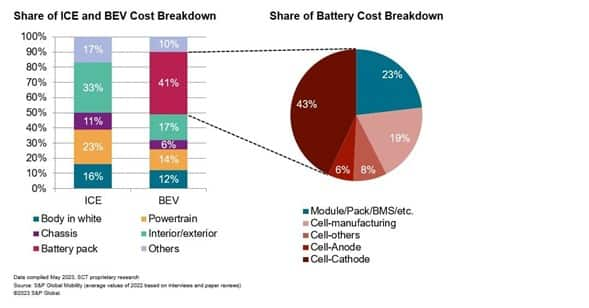

전기차의 대중 시장 채택에 충족하는 등식은 아직 입증되지 않은 상태입니다. 중국 본토나 샌프란시스코와 같은 특정 시장들은 배터리 전기차(BEV)의 미래를 받아들이고 있지만, 미국 시장의 BEV 재고는 대리점 쇼룸에 쌓이기 시작할 조짐을 보여주고 있어 아직은 현실적인 대중 시장의 요구와는 거리가 먼 것으로 여겨집니다. BEV가 내연기관(ICE)과 가격 경쟁력을 달성하면 "대중 시장"으로 확실한 진출을 할 수 있겠지만, 대중 시장의 수요와 공급 균형을 달성하는 것 외에도 해결해야 할 문제들이 여전히 많이 있습니다. BEV로의 전환은 단순히 한 번에 일어날 수 없으며 다른 많은 움직임들이 실행되어야 합니다.